Le style de gestion « Value » qui consiste à acheter des actifs décotés par rapport à leur valeur intrinsèque, en pariant sur un rétablissement de leurs fondamentaux (croissance des ventes, amélioration des marges et de la rentabilité), est à la peine.

Le style « Value » est connu à travers ses figures les plus emblématiques : Benjamin Graham, Warren Buffett ou Charlie Munger. C’est un style très ancré dans la culture de sociétés de gestion ayant pignon sur rue – Franklin Mutual, Dodge & Cox, Tweedy Browne, ou en France, Métropole Gestion, Amiral Gestion et dans une moindre mesure, Mandarine Gestion (qui propose des fonds « Value », mais également croissance).

De nombreux travaux académiques, notamment ceux de l’école de Chicago (Eugene Fama et Kenneth French), ont montré que la « Value » est le style le plus performant sur longue période.

La recherche actions de Morningstar ainsi que les équipes de gestion d’actifs ont une approche centrée sur la valorisation, en mettant en regard la dynamique des fondamentaux d’une entreprise ou d’une classe d’actifs et la manière dont elle est reflétée dans son prix de marché.

Value vs Growth

Or, de nombreux investisseurs « Value » sont confrontés à un problème qui dure depuis plusieurs années maintenant : le style « Value » ne fonctionne pas. C’est notamment le cas depuis la crise financière de 2008. Le plongeon des marchés en début d’année n’a fait qu’accentuer l’écart entre « Value » et « Growth » (nous l’appellerons « Croissance »).

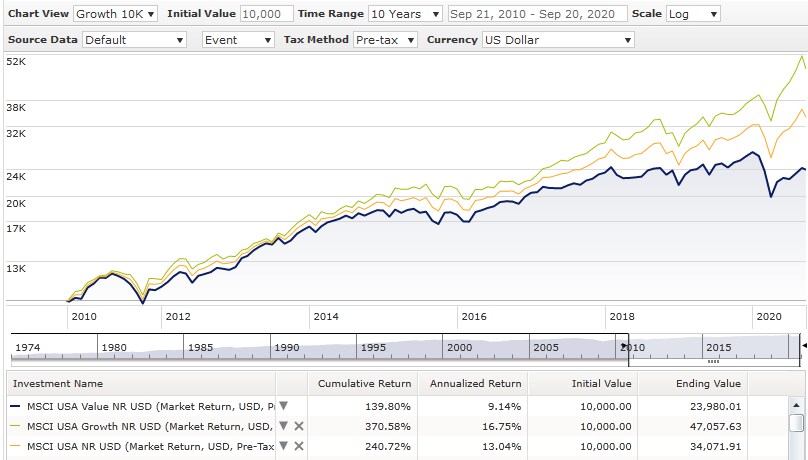

En termes de performance, les données historiques sont sans appel. Aux Etats-Unis, l’indice MSCI USA Value a progressé de 9,1% par an sur 10 ans (en dollars) ; l’indice MSCI USA Growth a lui gagné 16,8% par an.

Source : Morningstar Direct

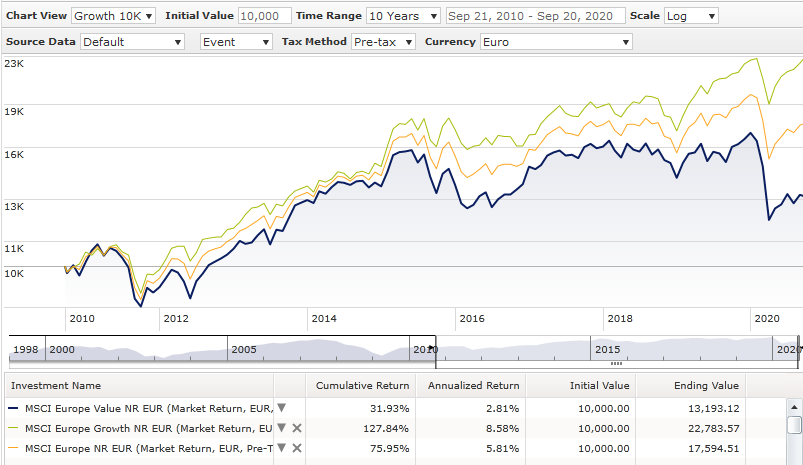

En Europe, l’écart de performance est encore plus marqué : le style « Value » n’a gagné que 2,8% par an en dix ans (32% en cumulé) tandis que l’indice MSCI Europe Growth a progressé de 8,6% par an (128% en cumulé).

Source : Morningstar Direct

Dans le même temps, les écarts de valorisation atteignent des niveaux extrêmes. Les titres croissance, de part et d’autre de l’Atlantique, affichent des niveaux de valorisation très tendus (plus de 2 écart-types au-delà de leur moyenne historique). Rien n’exprime mieux la dichotomie du marché que lorsque l’on compare la performance et la valorisation d’un secteur comme la technologie par rapport au secteur des banques.

Le premier est porté aux nues en raison des rythmes de croissance rapide, de l’amélioration continue des marges et de niveaux de rentabilité parfois élevés (mais pas toujours). Des entreprises très emblématiques du secteur (les fameuses GAFANM) affichent des multiples de valorisation élevés qui ne tolèrent aucune erreur et surtout la poursuite des tendances passées – dans certains cas, c’est sans doute une réalité, mais pas dans tous…

Le second, malgré de longues années de restructuration et de renforcement des bilans, est en proie à un désintérêt croissant des investisseurs, mais aussi à des facteurs quasi structurels : les politiques monétaires ultra-accommodantes qui pressurent le niveau des taux d’intérêt et pèsent sur la rentabilité des banques et la pression réglementaire qui limite leur capacité à verser des dividendes, quand bien même leurs fonds propres sont, pour beaucoup, reconstitués.

Les deux secteurs sont confrontés aux mêmes conditions macro-économiques. Mais pour Monsieur le Marché, la banque est au rang des secteurs « has been », et la « Tech » est ce qu’il faut détenir à tout prix.

Or les gérants « Value » considèrent justement que tout a un prix et sont conscients des biais psychologiques qui peuvent justement conduire les investisseurs à adorer une chose à un instant donné puis à la jeter aux orties pour poursuivre d’autres modes.

Les raisons fondamentales de cette sous-performance

D’où vient cette divergence entre styles « Value » et « Croissance » ? L’investissement « Value » repose principalement sur l’analyse des actifs tangibles. Entre deux entreprises ayant des profils de rentabilité, de génération de flux de trésorerie et de croissance similaire, l’investisseur « Value » préfèrera le titre le moins cher (en termes de multiples de valorisation).

L’investissement « Value » se base en fait sur des indicateurs financiers qui semblent avoir perdu de leur pertinence. C’est notamment le cas du ratio cours sur actif net (« Price to book value » en anglais ou P/B). L’actif net, ce sont les fonds propres d’une entreprise.

Lorsque la valeur en Bourse de cette dernière est inférieure au montant des fonds propres, cela signifie que le marché pense que l’entreprise va perdre ou perd de l’argent. Or ce n’est pas toujours le cas. Une entreprise peut connaître une phase délicate, avoir subi un repli de ses profits, mais pas forcément des pertes. Elle peut aussi se redresser, si elle est bien gérée.

Le problème du « Price-to-Book » est qu’il ne prend pas en considération la valeur des actifs intangibles (goodwills, brevets, marques, savoir-faire, autres formes de propriété intellectuelle) qui matérialisent l'espoir d'une croissance à venir.

Par exemple, chez Dassault Systèmes (éditeur de logiciels de CAO/PLM…), la part des actifs intangibles représentait 64% du bilan de la société fin 2019 et 1,7 fois le montant de ses fonds propres. L'entreprise vient de faire une grosse acquisition dans la santé, qui devrait constituer un moteur de croissance important à l'avenir.

A l’inverse, dans une société industrielle comme Nexans, les actifs intangibles ne représentaient fin 2019 que 7% du total du bilan et 29% des fonds propres. Chez BNP Paribas, les actifs intangibles représentaient fin 2019 0,5% du total de bilan et 11% des fonds propres.

Une étude sur les entreprises américaines montre la part croissante des actifs intangibles dans le bilan des entreprises, synonymes d'un pouvoir de marché et de gains de productivité en augmentation. Alors que les actifs incorporels ne représentaient qu’environ 10% du bilan des entreprises américaines dans les années 1990, cette proportion atteindrait environ 40% aujourd’hui.

Pour les entreprises cotées en Bourse, cela explique pourquoi des entreprises du secteur de la technologie, des services ou de la santé ont des multiples cours sur actifs net (P/B) très élevés et qui peuvent donc paraître chères.

A cela il faut ajouter l’impact des rachats d’actions qui réduisent le montant des fonds propres et gonflent les multiples de valorisation. Au passage, rappelons que ces rachats d’actions ne sont pertinents sur le long terme que lorsqu’ils sont menés à bon escient, c’est-à-dire lorsque la valorisation des titres rachetés est raisonnable. Lorsqu’ils sont financés par de l’endettement et réalisés à des prix trop élevés, cela se traduit par un déséquilibrage des bilans et une potentielle destruction de valeur importante.

Quels enseignements ?

Le style « Value » est-il fini ? Sans doute pas, mais le contexte (politiques monétaires, faiblesse des taux d’intérêt et de la croissance) n’aide pas ce style de gestion. En revanche, des environnements volatils peuvent être une source de surperformance pour les gérants « value », en allant chercher des classes d’actifs délaissées par le marché mais qui ont un potentiel de redressement de leurs indicateurs financiers sur le long terme.

C’était par exemple le cas de la santé au mi-temps des années 2000, où les laboratoires pharmaceutiques étaient confrontés les uns après les autres à d’importantes pertes de brevets. Celles-ci les ont obligés à revoir leur stratégie et à se positionner sur des niches mieux protégées de la concurrence des laboratoires génériqueurs ou à capter de nouveaux métiers porteurs de croissance future (vaccins, diagnostic, nouvelles thérapies).

C’est le cas de l’énergie aujourd’hui qui est confrontée à la chute des prix du pétrole et surtout à la recherche d’un mix énergétique plus durable, en phase avec la lutte contre le changement climatique. Les groupes pétroliers opèrent une profonde mutation de leur activité, mais compte tenu de leur taille, cette mutation prend du temps et ne se matérialisera vraisemblablement en Bourse que dans plusieurs années.

Le retour des « Nifty Fifty » ?

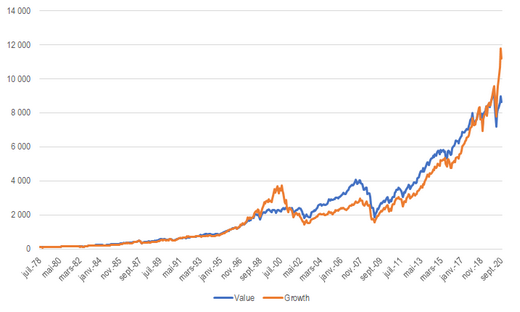

La surperformance des valeurs de croissance n’est pas nouvelle. Elle a provoqué des phases d’emballement dans les années 1970 autour des « Nifty Fifty », à la fin des années 1990 avec la bulle « TMT » et depuis la crise financière de 2008 autour de la technologie sous des formes très variées, mais centrées autour des réseaux sociaux, du « Cloud » et de l’intelligence artificielle.

Ces révolutions technologiques sont des réalités que l’on ne peut nier et qui transforment profondément les secteurs d’activité, y compris ceux de la technologie (qui se rappelle que Xerox ou IBM faisaient partie de ces valeurs stars de la cote dans les années 1970 ?).

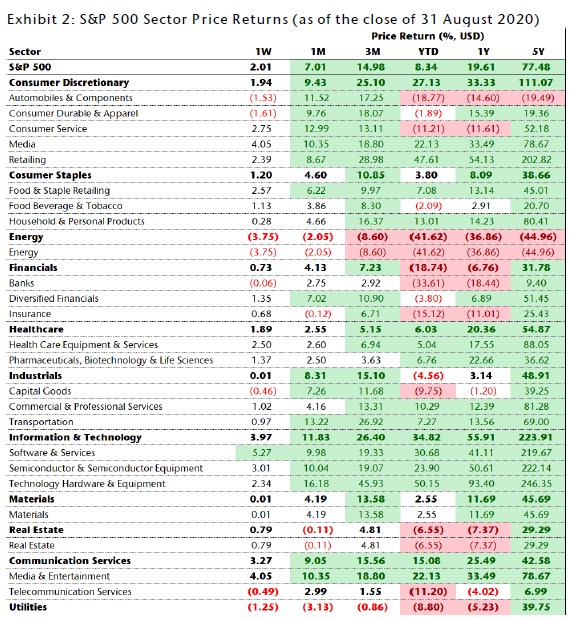

Le souci est que ce boom des valeurs « Croissance » polarise le marché. La progression spectaculaire de l'indice S&P 500 cette année est en grande partie lié à la surperformance des « GAFANM » (Facebook, Apple, Amazon, Netflix, Microsoft, Google). Elle masque une réalité moins réjouissante. Les autres secteurs d’activité sont souvent moribonds comme le montre la tableau suivant.

Les secteurs dans le vert depuis le début de l'année comprennent tous au moins une des sociétés de technologie, y compris dans la consommation discrétionnaire (Amazon y est représenté) ou les télécommunications (avec Facebook).

Source : Jefferies

Conclusion

Dire que le style « Value » est fini est une exagération. Les marchés ont tendance à adorer et détester certains styles de gestion au fil du temps.

Source: FRED St Louis Federal Reseve. Indices Wilshire. Données accessibles ici et là.

Se tenir à des principes de gestion, être patient et discipliné sont les meilleurs moyens de créer de la valeur sur le long terme. Savoir être opportuniste aussi.

Comme l’explique Warren Buffett dans une interview de 1985, la principale qualité d’un bon gérant réside dans son tempérament : quoi qu’il arrive sur les marchés, rester discipliné et patient, et n'intervenir que dans son cercle de compétence sont les meilleurs moyens de devenir riche. Buffett n'a pas changé depuis 1985 et la valeur de ses investissements n’a fait que progresser, même s’il a commis des erreurs sur son chemin.

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.