Au cœur de la robotique

Fondée en 1970 et basée à Tokyo, Harmonic Drive Systems (« Wide Moat ») fabrique et vend des composants de haute précision (réducteurs de vitesse) sous la marque HarmonicDrive ainsi que d'autres produits mécatroniques tels que des actionneurs rotatifs, des actionneurs linéaires et des servomoteurs AC.

La société fournit également des réducteurs de vitesse à engrenages planétaires sous les marques AccuDrive et HarmonicPlanetary.

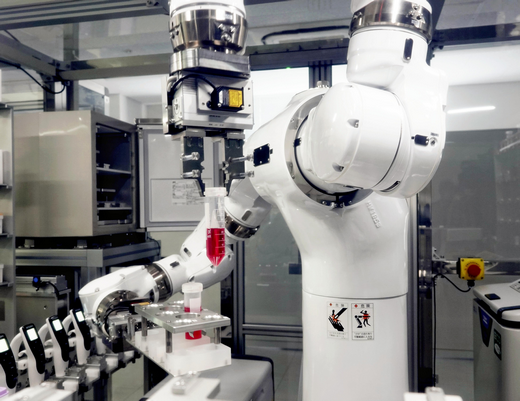

Ses produits sont utilisés dans les robots industriels, les équipements de fabrication de semi-conducteurs et d'autres équipements de haute précision.

Deux moteurs de croissance

Harmonic Drive Systems a pu capitaliser sur la croissance de la demande avec des robots industriels et des équipements de production de semi-conducteurs, en faisant en sorte que ses engrenages compacts de réduction des ondes de contrainte (également appelés réducteurs de vitesse) servent de composants de base aux deux.

La société cherche à continuer d'améliorer la qualité de ses produits vers les applications existantes ainsi que de trouver de nouvelles applications qui peuvent servir de nouveaux moteurs de croissance à long terme.

Nous pensons que les petits robots industriels et les équipements semi-conducteurs continueront d’être des marchés clés, car la miniaturisation des équipements nécessitera de petits engrenages avec une précision et une durabilité élevées.

Personnalisation des engrenages

L'une des plus grandes valeurs ajoutées de HDS est qu'environ 90 % de ses engrenages sont personnalisés.

Nous pensons que cela renforcera l'avantage concurrentiel de l'entreprise, car il faudrait du temps aux autres acteurs du marché pour accumuler l'expérience et le savoir-faire de l'adaptation à diverses industries au niveau de HDS.

Les clients de l'espace haut de gamme préféreront probablement les fournisseurs avec un historique à long terme, car tout défaut de précision ou de durabilité des engrenages peut entraîner des coûts importants dus à des temps d'arrêt imprévus.

Leadership mondial

Avec une plus longue histoire dans ce domaine par rapport à d'autres acteurs du marché et un historique de fourniture aux principaux leaders de l'industrie allant de Fanuc et ABB à Airbus, HDS dispose d'un avantage significatif lorsqu'il s'agit d'attirer de nouveaux clients pour les applications existantes et nouvelles, et conservera probablement sa première part mondiale sur le long terme (actuellement environ 80 % dans le domaine des réducteurs de petite taille).

L'entreprise a récemment augmenté sa capacité de production grâce à la construction de nouvelles usines, qui faisait partie de son plan à moyen terme.

Nous pensons que cela permettra à l'entreprise de répondre à la demande future, car des vents favorables comme le besoin de distanciation sociale dans les usines, ainsi que les pénuries de main-d'œuvre, stimuleraient la demande de robots industriels (la plus grande application de HDS).

Nous nous attendons à ce que de nouvelles applications dans les équipements de santé comme les robots chirurgicaux, l'espace/l'aérospatiale et la mobilité contribuent également à l'expansion de l'entreprise à long terme.

Repli à court terme

Les commandes d'Harmonic Drive Systems pour le trimestre de juin ont diminué de 29,2 % en glissement annuel, mais cela était conforme aux attentes, et notre trajectoire de ventes à moyen terme prévue est largement inchangée.

Une grande partie de la baisse provient de la baisse des commandes liées aux applications de robots industriels au Japon et d'importants achats initiaux par les clients l'année dernière.

Malgré cela, le cours de l'action HDS a continué de se redresser, ce que nous attribuons à la confiance accrue du marché dans le fait que les commandes ne chuteront pas aux niveaux atteints au pic des frictions commerciales entre les États-Unis et la Chine en 2018-19 et que le prochain cycle baissier sera plus court que le précédent.

Titre sous-évalué

Nous pensons que les actions sont toujours sous-évaluées, car les perspectives de croissance du chiffre d'affaires à moyen terme de HDS sont sous-estimées.

En tant que leader du marché des engrenages à ondes de contrainte, la société est la mieux placée pour capitaliser sur l'utilisation accrue des engrenages dans les applications robotiques, comme celles pour la production de véhicules électriques/batteries, les robots collaboratifs pour la fabrication générale et les nouveaux types comme les robots chirurgicaux/humanoïdes. .

Avec ces perspectives intactes, nous maintenons notre estimation de la juste valeur à 6400 yens (JPY) par action.

Alors que les commandes de Nabtesco pour les réducteurs de VR de plus grande taille continueront probablement d'être fortes après avoir atteint un niveau record au cours du trimestre de juin, les commandes de HDS stagneront inévitablement au cours des prochains trimestres.

Cela est dû au fait que les engrenages compacts de HDS sont plus exposés à l'électronique grand public et aux automobiles à moteur à combustion interne, qui sont plus vulnérables à l’environnement économique actuellement moins favorable.

Croissance structurelle

Cependant, nous restons convaincus que les commandes de l'entreprise ne chuteront pas aussi bas qu'en 2018 et 2019, grâce à la croissance structurelle des VE/cobots.

Nous avons abaissé notre hypothèse de croissance des revenus pour 2023 à 8,5 % contre 11,5 % pour refléter notre prévision révisée de faiblesse des commandes à court terme, mais nous maintenons notre hypothèse de croissance des revenus de 30 % pour 2022, compte tenu des carnets de commandes historiquement élevés à la fin du trimestre de juin.

Alors que les fortes ventes dans les régions et applications clés ont porté la croissance des revenus de HDS au trimestre de juin à 31,9 % en glissement annuel, la marge opérationnelle de 13,6 % a été inférieure à nos attentes de 0,9 point de pourcentage.

Il s'agit d'une baisse par rapport aux 15,0 % de l'année précédente, car les marges ont été affectées par les coûts élevés des composants ainsi que par l'amortissement et les coûts de main-d'œuvre de la nouvelle usine au Japon.

Comme nous continuons à prévoir que ces coûts affecteront les marges, nous avons révisé notre hypothèse de marge opérationnelle pour 2022 à 16,5 % contre 17,0 %.

Rebond des marges

Nous avons également abaissé notre hypothèse de marge opérationnelle à 20,5 % et 21,5 % en 2023 et 2024, respectivement, contre 21,5 % et 22,5 %, sur la base de coûts fixes plus élevés (principalement l'amortissement) de la nouvelle usine.

Malgré l'impact ultérieur sur la marge de l'expansion de la capacité d'engrenages pour les robots industriels et les moteurs automobiles de HDS, nous pensons que cela réaffirme notre attente actuelle non seulement d'une croissance des ventes, mais également d'une augmentation des marges grâce au levier d'exploitation à moyen terme.

Par conséquent, notre marge de milieu de cycle est intacte à 23,0 %.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.