Le plafond de la dette américaine est de retour dans l'actualité, et à mesure que les échéances se rapprochent, le drame politique qui se déroule outre-Atlantique va probablement s'intensifier.

Pour les investisseurs, la situation précaire à Washington ajoute aux incertitudes et aux questions entourant les perspectives de la premilère économie mondiale.

Quelle est l'importance du plafond de la dette pour les marchés ? Que se passe-t-il si les États-Unis voient leur note de crédit dégradée une nouvelle fois (après l'épisode d'août 2011) ? Que se passerait-t-il s'il y avait un défaut ? En général, que devraient faire les investisseurs ?

Bien que les marchés n'aiment jamais l'incertitude, les investisseurs peuvent trouver utile de se rappeler que nous nous sommes déjà trouvés dans une telle situation auparavant.

Qu'est-ce que le plafond de la dette ?

Le plafond de la dette est le plafond législatif du montant de la dette nationale que le Trésor américain peut contracter, limitant ainsi le risque d'une crise de la dette publique.

Pour remplir ses obligations (qui comprennent le paiement des salaires militaires, des prestations de retraite et des intérêts sur la dette nationale), le Trésor vend des obligations à des investisseurs du monde entier.

Étant donné que le gouvernement américain enregistre généralement des déficits budgétaires (il dépense plus qu'il ne perçoit en recettes fiscales), le plafond de la dette doit être relevé périodiquement pour permettre des emprunts supplémentaires. Par conséquent, la dette nationale augmente.

Le défi est que le plafond de la dette est un chiffre nominal - actuellement 31,4 billions de dollars - qui doit être continuellement révisé à mesure que l'économie se développe.

Que se passe-t-il une fois le plafond atteint ?

Lorsque le montant de l'encours de la dette atteint la limite d'endettement, vous pourriez penser que cela produirait une situation d'urgence à traiter. Le Trésor se trouverait dans une position inconfortable ne disposant pas d'assez de fonds pour honorer toutes ses obligations à temps.

C'est là que les "mesures extraordinaires" entrent en jeu. Si le Congrès ne parvient pas à lever le plafond de la dette, le Trésor utilisera ces mesures pour maintenir temporairement le gouvernement sous le plafond d'emprunt, principalement en arrêtant les investissements dans certains fonds publics. Cela crée une marge sous le plafond de la dette, permettant au Trésor d'emprunter davantage au public.

Le risque est qu'une nouvelle limite ne soit pas déterminée, ce qui pourrait conduire à une défaillance technique du gouvernement américain.

La secrétaire au Trésor, Janet Yellen, a récemment déclaré qu'un échec des négociations entraînerait un "fort ralentissement économique", et elle a réitéré un précédent avertissement selon lequel le Trésor pourrait manquer de mesures pour payer ses dettes d'ici juin.

Avant d'en arriver là, une grande partie du processus sera du théâtre politique. Il y a beaucoup à spéculer sur : les micro-détails du plafond de la dette, les tactiques de négociation, qui est à blâmer et la résolution finale.

Mais il existe également une approche fondée sur des preuves qui s'appuie sur des précédents historiques. Cela ne fournira pas de certitude, mais cela peut apporter plus de clarté.

Avons-nous déjà atteint le plafond ?

C'est ce qu'on appelle un plafond, mais il est en constante reconstruction.

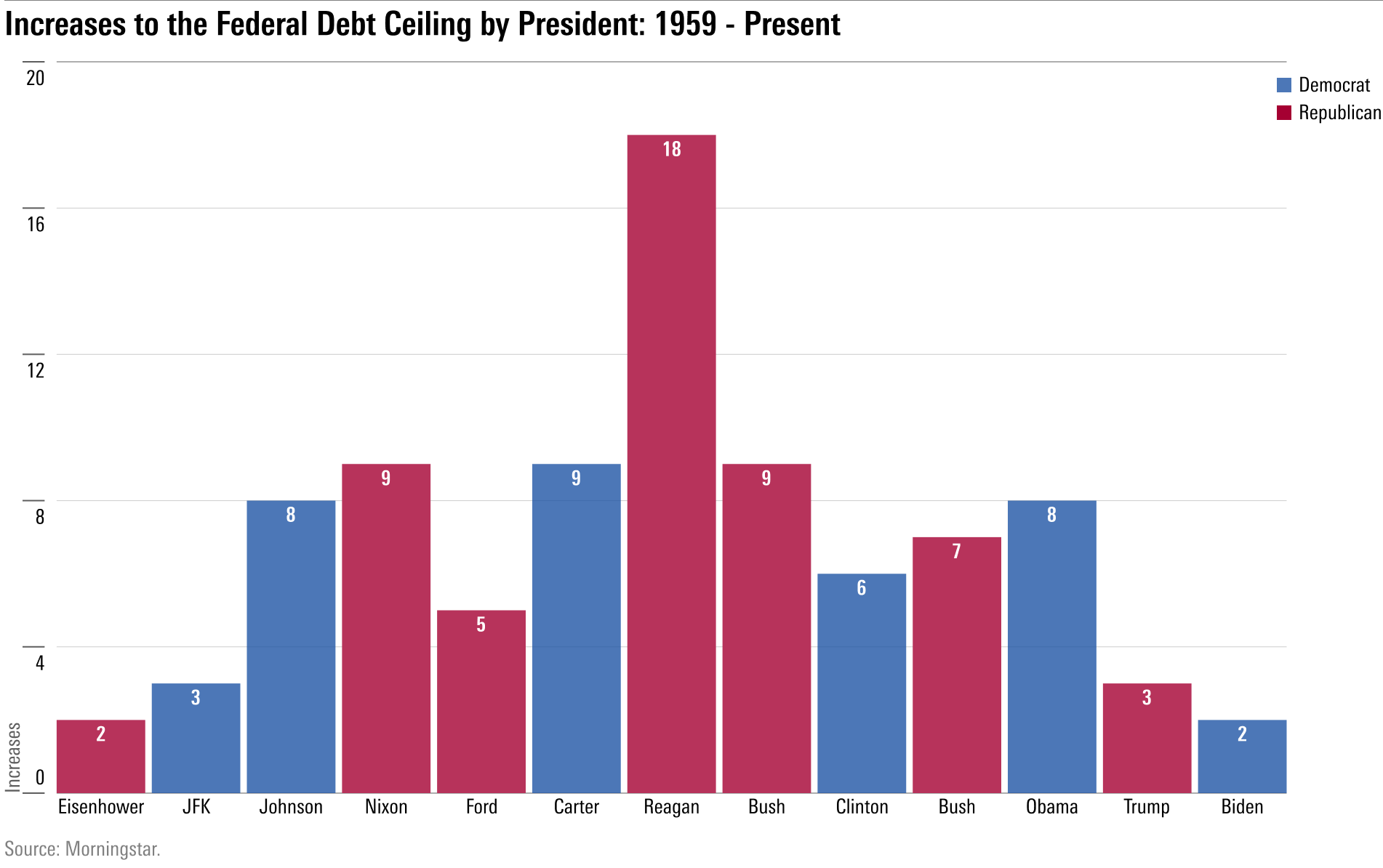

Les deux partis politiques ont précédemment levé la limite. Depuis 1959, chaque président l'a fait. Le plafond de la dette a été augmenté 89 fois depuis le mandat du président Eisenhower.

Au cours des 60 dernières années, le plafond de la dette a été multiplié par 53 sous les présidents républicains et 36 fois sous les présidents démocrates.

Que se passe-t-il si la note de crédit des Etats-Unis est dégradée ?

Standard & Poor's a abaissé la note de crédit des États-Unis en 2011. Ce fut un moment majeur.

L'extrait ci-dessous provient d'un article de Reuters qui a été publié après que cela se soit produit :

"Les États-Unis ont perdu leur note de crédit AAA de premier plan de Standard & Poor's dans un coup sans précédent porté à la plus grande économie du monde à la suite d'une bataille politique qui a conduit le pays au bord du défaut.

S&P a abaissé d'un cran la note de crédit à long terme des États-Unis, à AA-plus, en raison des inquiétudes concernant le déficit budgétaire du gouvernement et l'augmentation du fardeau de la dette. Cette action finira probablement par augmenter les coûts d'emprunt pour le gouvernement, les entreprises et les consommateurs américains.

Cette décision reflète la détérioration de la situation économique mondiale des États-Unis, qui a obtenu une note de crédit AAA de S&P depuis 1941, et cela pourrait avoir des implications sur le statut de monnaie de réserve du dollar américain."

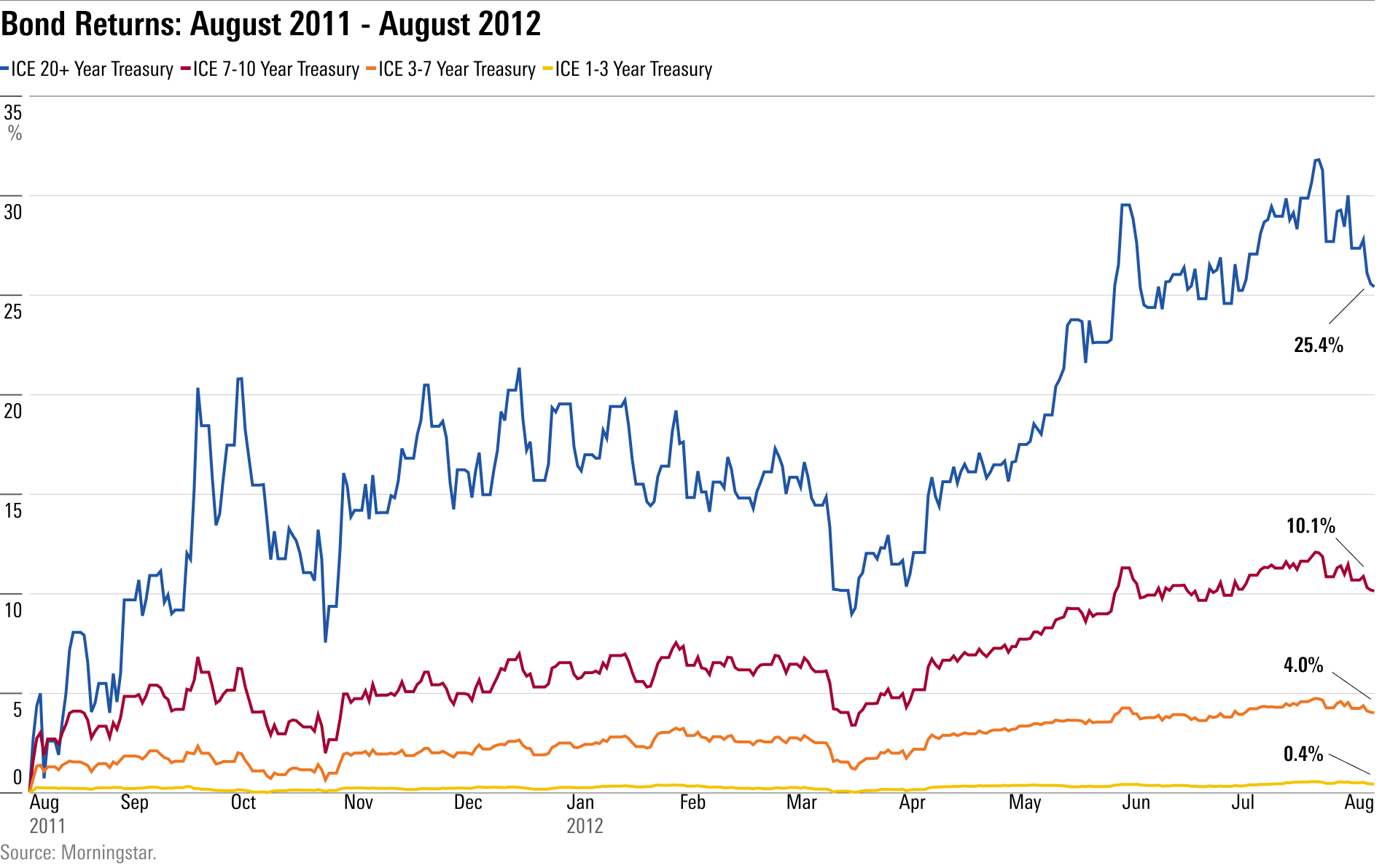

Mais ce qui s'est réellement passé était différent de ce qui avait été prédit. Il s'agissait des rendements de divers indices obligataires un an après la dégradation.

Malgré la décision de S&P, les prix des obligations se sont redressés alors que les taux d'intérêt baissaient.

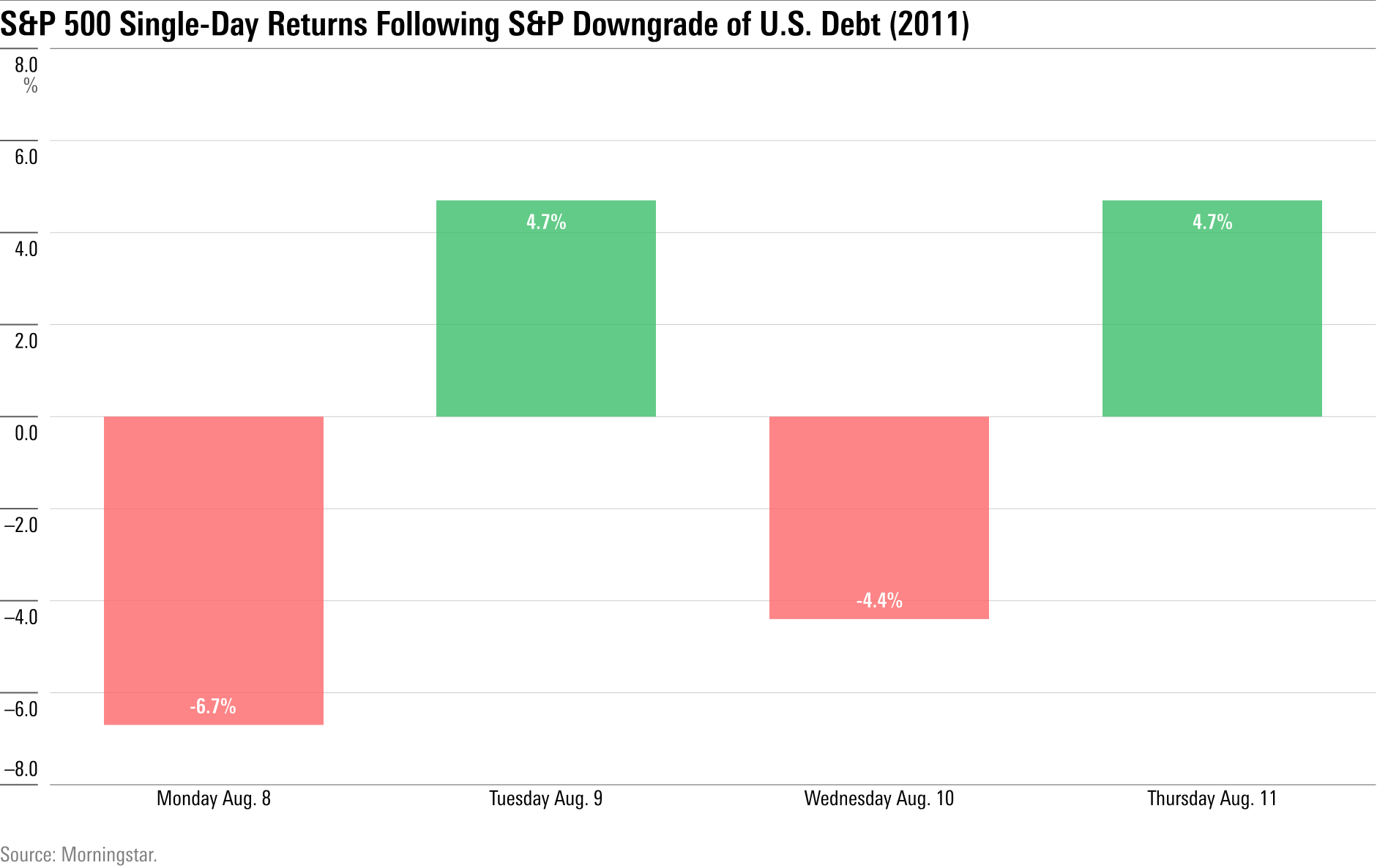

Pour les actions, les choses sont devenues beaucoup plus chaotiques.

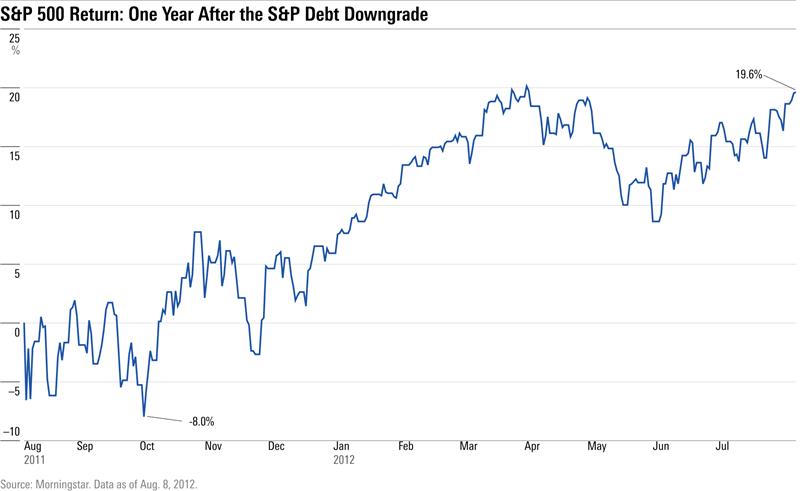

En octobre 2011 – seulement trois mois après la dégradation de la note américaine – le S&P 500 avait baissé de 8 %, mais un rallye a suivi. Un an plus tard, le S&P était en hausse de près de 20 %.

Que se passe-t-il si le gouvernement fait défaut ?

Si le Congrès ne suspend pas ou n'augmente pas le plafond de la dette, le Trésor donnerait probablement la priorité au paiement de ses obligations tout en limitant les dépenses discrétionnaires.

Le résultat ne peut pas être prédit avec certitude, mais il créerait probablement un environnement économique difficile avec plus de volatilité sur les marchés financiers. Si cette perspective est alarmante, elle semble également peu probable, étant donné qu'un compromis a été atteint 89 fois dans cette même situation depuis 1959.

31 billions de dollars en contexte

Une grande partie de la bataille politique sur le plafond de la dette est centrée sur l'encours de la dette des États-Unis.

Il y a eu une explosion de la dette fédérale; elle était de 15 000 milliards de dollars en 2011, et aujourd'hui, elle est d'environ 31 000 milliards de dollars. Il a doublé en plus de 10 ans. Avec ce point de données isolé, vous pourriez supposer que les États-Unis sont coincés dans une spirale dangereuse.

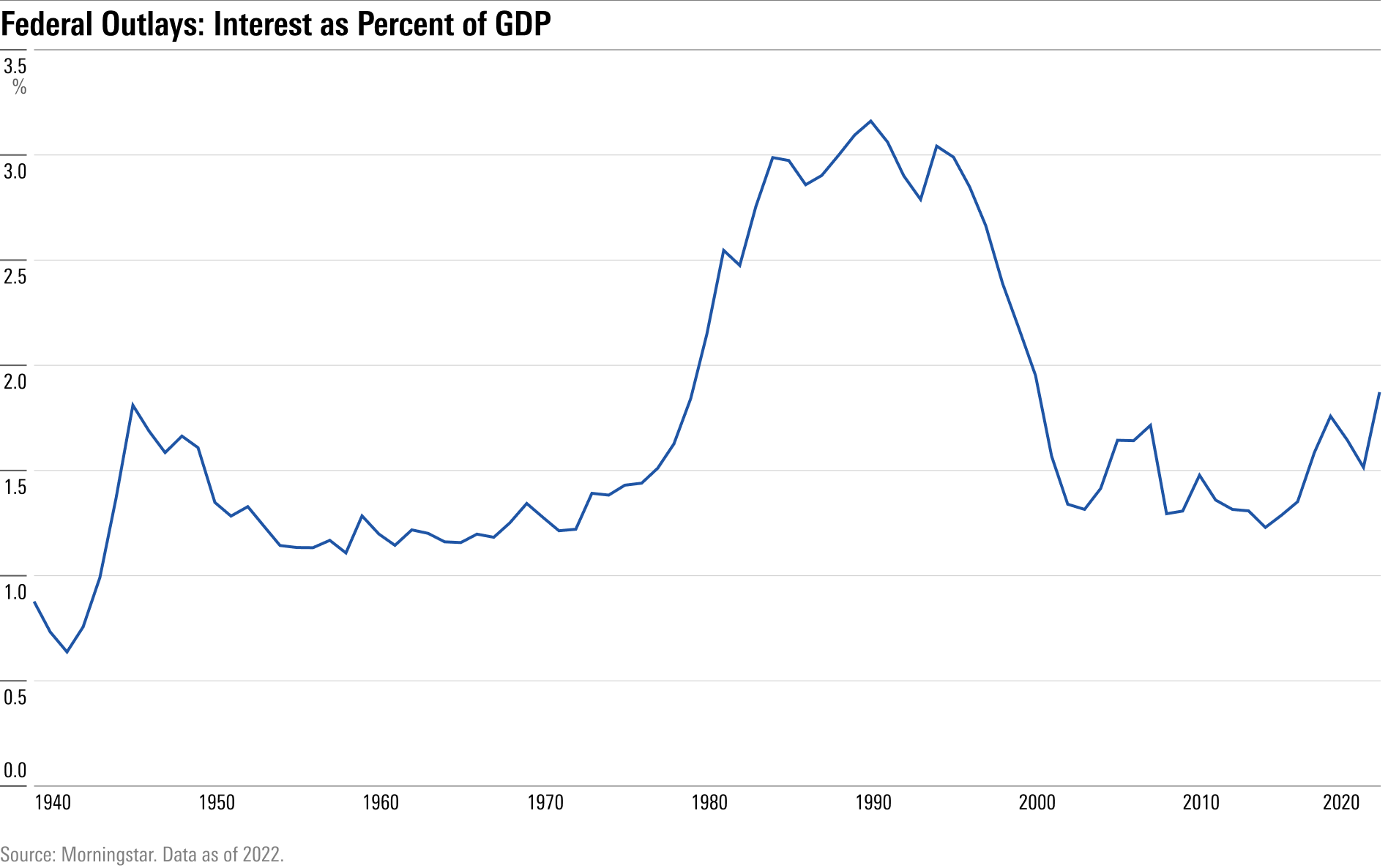

Mais les chiffres doivent parfois être nuancés. Une façon d'examiner le niveau global de la dette consiste à mesurer l'intérêt que le gouvernement américain paie sur la dette en pourcentage du produit intérieur brut.

Les paiements d'intérêts sur la dette sont beaucoup plus faibles aujourd'hui que dans les années 1980 ou 1990. Même si leur dette a considérablement augmenté, les États-Unis peuvent encore se permettre de la payer.

Alors que la dette était plus faible dans les années 1980 et 1990, les taux étaient alors plus élevés et l'économie était également plus petite. En 2011, le PIB américain était de 15 000 milliards de dollars. Aujourd'hui, c'est plus de 26 000 milliards de dollars.

L'observation la plus simple serait que la dette fédérale augmente à mesure que l'économie se développe.

Les investisseurs doivent-ils s'inquiéter ?

Le plafond de la dette a-t-il une incidence sur les décisions de gestion ? La réponse dépend des horizons temporels.

Si un investisseur envisage les six prochains mois, ce tumulte pourrait être un facteur de basculement dans la tendance du marché boursier d'ici la fin de l'année.

Si l'horizon est plus long, les investisseurs peuvent se consoler en sachant que les cas où les États-Unis approchent de leur plafond dette ne sont que des épisodes ponctuels dans l'histoire du pays. Ils devraient plutôt se concentrer sur les investissements à long terme et s'adapter aux chocs potentiels à court terme.

Rappelez-vous le concept de Warren Buffett de la pile « trop difficile » : s'il ne comprend pas une entreprise ou une industrie, il la met de côté et passe à autre chose. Si les gens veulent suivre le processus politique autour du plafond de la dette parce qu'ils le trouvent intéressant ou apprécient le spectacle, ils peuvent le faire. Mais du point de vue de l'investissement, ce sujet appartient à la pile « trop difficile ».

Les investisseurs doivent se concentrer sur ce qu'ils peuvent contrôler. Ils n'ont aucun contrôle sur la politique, la politique fiscale, l'économie ou la séquence des rendements du marché. Mais ils peuvent fixer des objectifs, maintenir leurs allocations d'actifs, contrôler les coûts et maîtriser leurs émotions.

Certes, il est plus intéressant de débattre de politique que de considérer ce que les investisseurs peuvent contrôler. Mais prendre les bonnes décisions ennuyeuses peut faire toute la différence.

Cet article a été reproduit et réédité à partir de l'original américain publié sur Morningstar.com le 15 mai

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.