Pour la crise du coronavirus (Covid-19), comme pour la crise financière 2008, les marchés actions, actifs les plus liquides, souffrent généralement en premier et très fortement. Quelle que soit l’origine de la crise, c’est ainsi et tout investisseur actions doit toujours s’attendre à une certaine volatilité.

Tous les secteurs d’activité ne sont toutefois pas logés à la même enseigne.

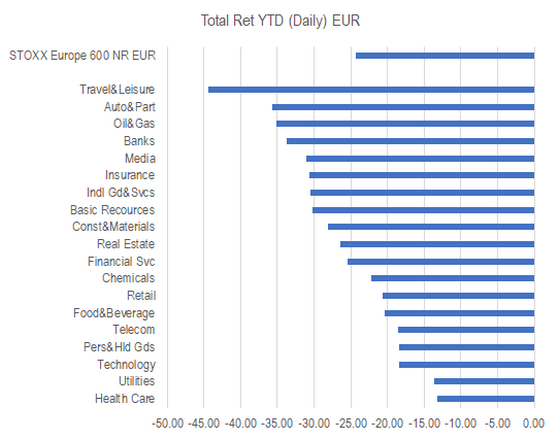

La nature différente de l’origine de la crise se voit en particulier à travers les secteurs d’activité les plus touchés : secteur des services financiers en 2008, du tourisme et des loisirs en 2020.

Le fait que la crise sanitaire ait conduit à des mesures de distanciation sociale et de confinement entraîne la paralysie de nombreux secteurs d’activité, en particulier dans les services, mais également dans l’industrie (automobile).

Pour leur part, les secteurs gagnants sont relativement homogènes d’une crise à l’autre.

Que l’on regarde les performances depuis le début de l’année ou depuis le pic du marché (19 février 2020), les secteurs qui surperforment sont la santé (-13,2% contre -24,3% pour le marché actions européens depuis le 1er janvier), les services collectifs (-13,6%), la technologie (-18,3%), les produits d’hygiène et de beauté (-18,5%) les télécommunications (-18,5%).

Performances sectorielles en Europe

Source: Morningstar Direct

Chaque secteur recèle ses gagnants et ses perdants.

Dans le secteur de la santé, si l’on fait abstraction de sociétés faisant l’objet d’une offre de rachat (Qiagen), les principaux gagnants sont les équipementiers et laboratoires considérés ou perçus comme en première ligne de la lutte contre le coronavirus : bioMérieux (+20,1%), Sartorius Stedim Biotech (+16,4%) ou Roche (-0,6%). D’autres valeurs sont en hausse : cas de Coloplast (+11,2%), Lonza (+10,6%) ou Tecan (+0,1%).

Au sein des services collectifs, deux valeurs – Elia Group et Iberdrola – affichent une performance positive depuis le début de l’année. A noter que Orsterd, sur laquelle nous avons écrit récemment, résiste bien avec un repli de seulement 1,1%.

Dans la technologie, seule Altran se maintient, en raison de l’offre de rachat de Capgemini (-33,4%) qui soutient son cours de Bourse. Idem pour Ingenico (-3,8%), également objet d’une offre de rachat de la part de Worldline (-11,4%). Autres valeurs qui résistent plutôt bien : Prosus, ASML et Logitech, ce dernier bénéficiant de son offre de solutions de visioconférence, très en vogue dans le contexte actuel. Les trois sociétés reculent de respectivement 4,2%, 7,1% et 9,1% depuis le début de l’année.

Autre secteur jugé défensif : les produits d’hygiène et de beauté. Ce secteur recèle depuis plusieurs années des valeurs de croissance et de qualité, au bilan solide, très recherchées par les investisseurs en raison de la régularité de leur progression de bénéfices. Dans ce domaine, Swedish Match, Ubisoft (?) sont recherchées (+7,5% et +1,3%), mais d’autres sociétés résistent bien, en particulier Hermès (-1,3%), L’Oréal (-3,9%), CD Projekt (-7,8%) ou Essity (-9,4%).

Une partie du secteur du luxe, très exposé à l’Asie, fait preuve d’une relative résistance : LVMH ne cède que 12,2% depuis le début de l’année, suivi par Moncler (-14,9%). D’autres valeurs de luxe, comme Richemont, Swatch, Burberry ou Hugo Boss, sous-performent leur seteur et l’ensemble du marché.

Enfin, le secteur des télécommunications voit lui aussi un certain nombre d’opérateurs bien tenir. C’est le cas de Cellnex (+15,6%), Elisa (+7%), Iliad (+5,9%), Sunrise Communications (+3,8%) ou Swisscom (+2,2%). Ce secteur n’échappera pas au mouvement de récession et aux restrictions de mouvement des personnels (retard dans la migration vers de nouvelles technologies de communication). Mais il semble intéresser un certain nombre d’investisseurs pour la relative bonne visibilité sur les flux de trésorerie qu’il peut générer, et qui lui assurent une distribution de dividende attrayante.

© Morningstar, 2020 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.