.jpg)

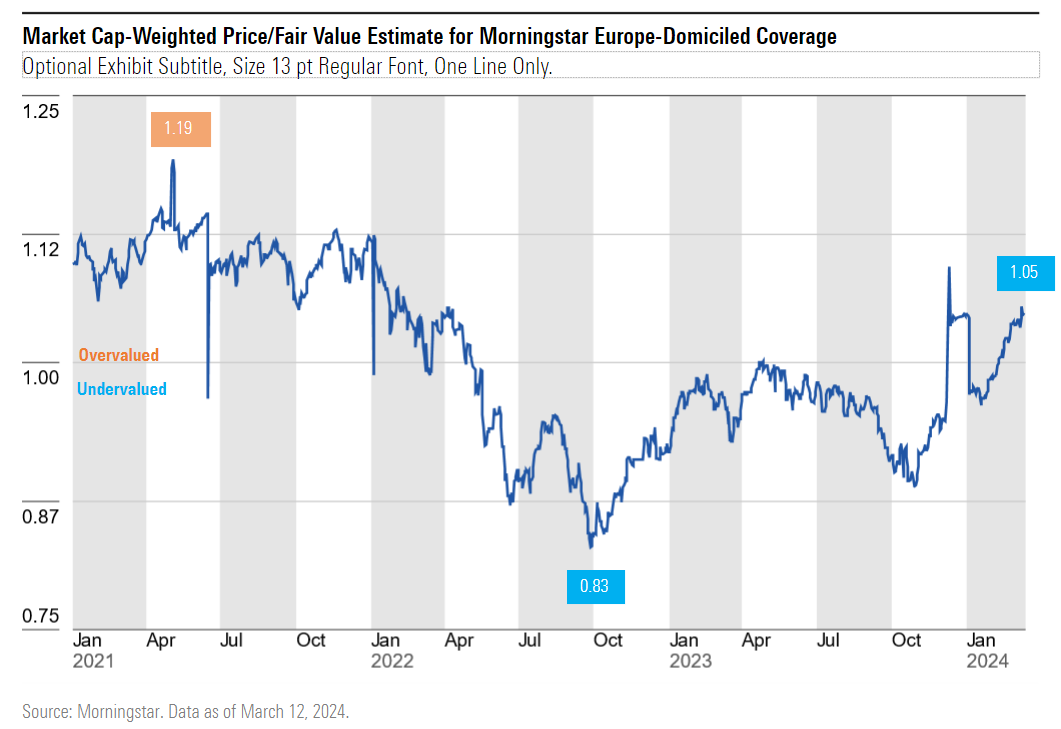

Après une forte progression au cours du premier trimestre de l'année, les actions européennes ont cessé d'être bon marché. Le marché dans son ensemble est désormais légèrement surévalué, puisqu'il se négocie à 1,05 fois notre estimation de la juste valeur intrinsèque. Toutefois, sur une base relative, l'Europe se négocie toujours avec une légère décote par rapport aux actions nord-américaines. En outre, les valorisations sont disparates d'un secteur à l'autre, ce qui crée des opportunités pour les investisseurs.

Nous pensons que les investisseurs risquent de passer à côté de thèmes émergents dans trois secteurs spécifiques :

- l'atténuation des pressions inflationnistes sur les entreprises tournées vers la consommation

- la croissance des carnets de commandes des principales entreprises industrielles

- Un secteur des services publics sous-évalué offrant un flux de revenus de plus en plus attractif

Qui profite de la baisse de l'inflation ?

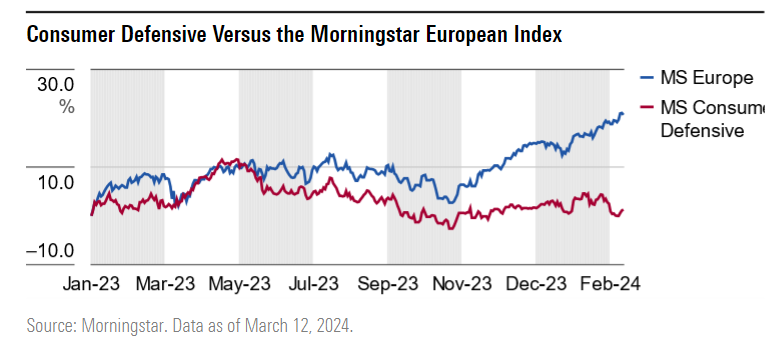

Le secteur défensif de la consommation a nettement sous-performé le marché européen au cours des douze derniers mois. Cette sous-performance s'explique en grande partie par la léthargie des consommateurs.

Nous avons toujours vanté les mérites des valeurs défensives de grande consommation. Il s'agit notamment de leur pouvoir de fixation des prix, c'est-à-dire de leur capacité à répercuter les hausses inflationnistes sur le consommateur final, protégeant ainsi leurs marges d'exploitation. Toutefois, après une période d'inflation élevée aussi soutenue, de nombreux consommateurs sont tout simplement à la limite de leurs possibilités.

Cela s'est traduit par une absence de croissance en volume pour de nombreuses entreprises défensives du secteur de la consommation. Par exemple, le géant de la consommation Nestlé(NESN) a enregistré une croissance de 7,2 % de son chiffre d'affaires en 2023, un exploit impressionnant étant donné que la croissance du PIB mondial n'a été que de 3 % au cours de la même période. La croissance des volumes au cours de cette période a été de -0,3 %, les augmentations de prix ayant compensé le manque à gagner de 7,5 %. Cela illustre bien la capacité de l'entreprise à répercuter les hausses de prix, mais c'est aussi un indicateur que les consommateurs réduisent leurs achats en réponse à l'augmentation des prix. Les chiffres récents des ventes au détail au Royaume-Uni montrent que les consommateurs achètent moins de produits aujourd'hui qu'avant la pandémie.

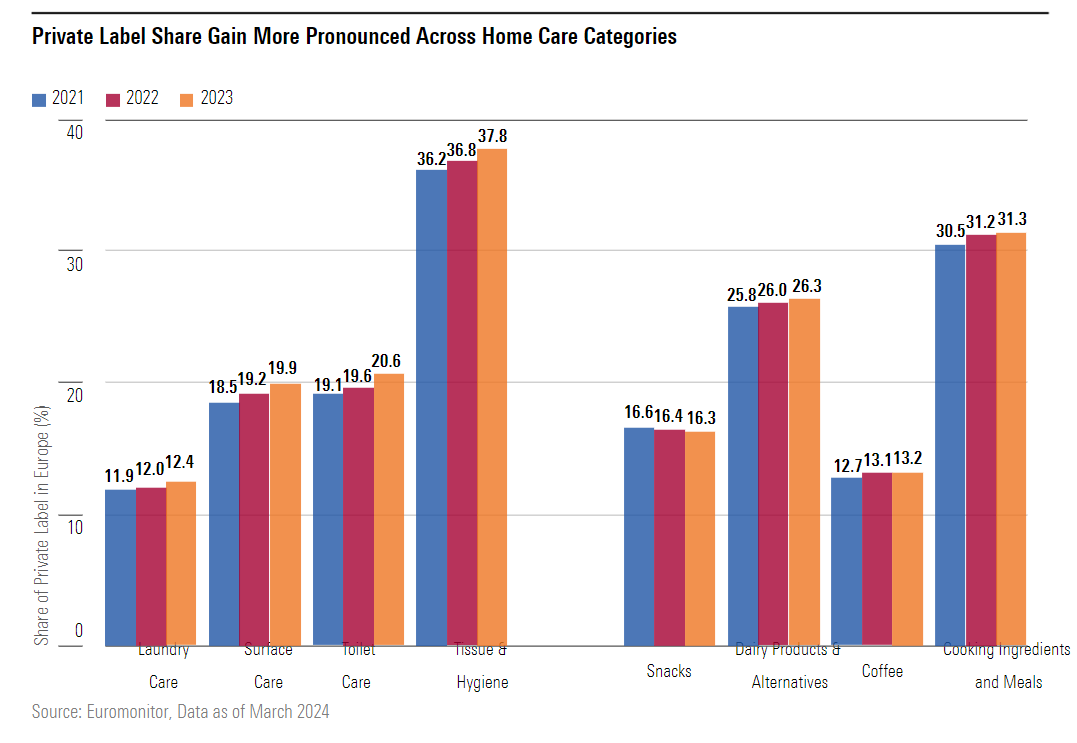

Un autre symptôme de cette évolution a été le passage à des alternatives moins chères, le "downtrading" dans le jargon de l'industrie. Des données récentes d'Euromonitor ont montré une reprise des produits sous marque de distributeur dans de nombreuses catégories de biens de consommation, en particulier celles où le pouvoir de fixation des prix n'est pas aussi fort.

Heureusement, l'inflation s'atténue enfin. Dans la zone euro, la hausse des prix à la consommation s'est ralentie pour atteindre 2,4 %, contre 10,6 % lors du pic de 2022, tandis qu'aux États-Unis, elle est tombée à 3,2 %, contre un pic de 9,1 %. Ces baisses se répercutant lentement sur les chaînes d'approvisionnement, les entreprises défensives du secteur de la consommation en ressentiront les effets, avec un potentiel d'amélioration de la croissance des volumes au cours des prochains mois.

Une partie de ces gains devra peut-être être réinvestie dans les marques elles-mêmes pour s'assurer qu'elles restent pertinentes. Néanmoins, le secteur des biens de consommation défensifs se négociant jusqu'à 15 % en dessous de notre estimation de la juste valeur, cela pourrait être un catalyseur pour réduire l'écart.

Les carnets de commandes de l'industrie repartent enfin à la hausse

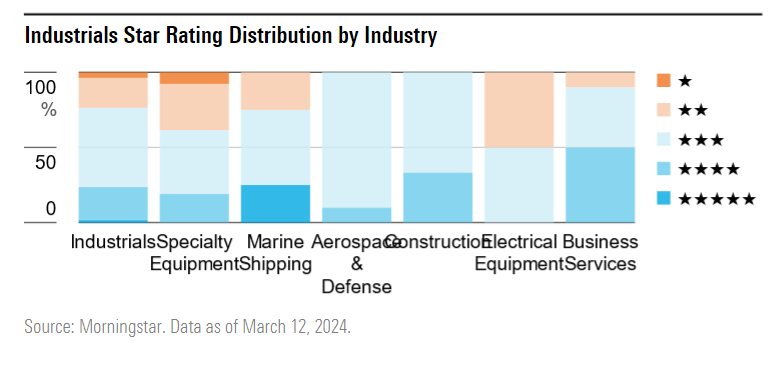

Les deux dernières années n'ont pas été faciles pour les entreprises industrielles européennes, dont beaucoup ont été littéralement au charbon, confrontées à la hausse des prix de l'énergie, à une croissance économique faible et à une demande atone. En regardant les valorisations, on ne s'en douterait pas. L'industrie est l'un des rares secteurs à se négocier avec une prime par rapport à notre estimation de la juste valeur intrinsèque.

Bien entendu, les entreprises industrielles sont loin d'être un espace homogène : Elles englobent tout, des sociétés de transport maritime aux fournisseurs de matériaux de construction, en passant par les entreprises de lutte contre les parasites. Les valorisations dans ces sous-secteurs sont disparates, la moitié des services aux entreprises étant actuellement sous-évalués.

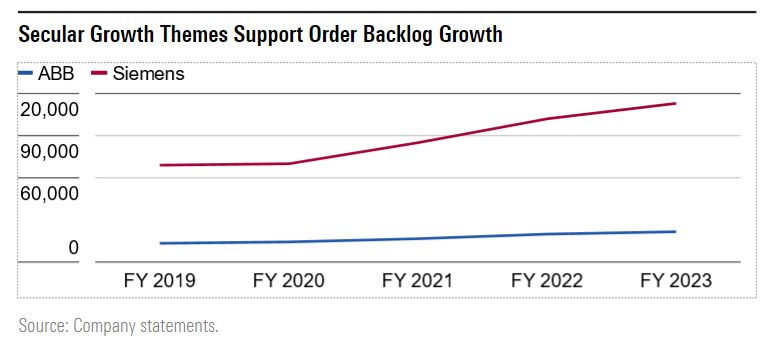

Un thème structurel que nous avons vu émerger est l'augmentation des carnets de commandes de nombreux grands noms de l'industrie. Des valeurs comme Siemens[SIE], ABB[ABBN] et Schneider Electric[SU] ont toutes fait état d'une augmentation de leurs carnets de commandes. Parmi les entreprises bénéficiant de carnets de commandes en hausse, le dénominateur commun est l'exposition à l'un des trois thèmes suivants et, dans le cas des trois sociétés susmentionnées, une notation "Wide Moat" (large marge de manœuvre).

- Augmentation des investissements dans l'efficacité énergétique des bâtiments

- L'investissement dans les centres de données propulsé par les besoins de l'IA

- La transition énergétique nécessitant des équipements électriques basse et moyenne tension

Que signifie la baisse des taux pour les titres à rendement ?

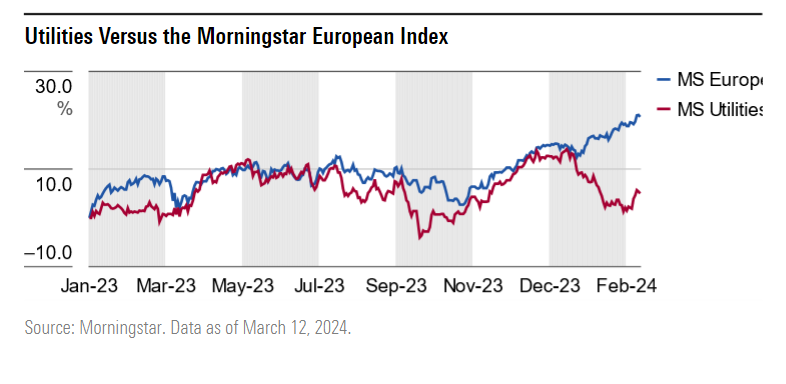

Les actions des entreprises européennes de services publics ont sous-performé le marché général pendant environ douze mois, et cette sous-performance s'est accentuée au cours du premier trimestre 2024. La chute des prix du gaz a frappé les producteurs d'électricité, tandis que les taux d'intérêt élevés ont pesé sur l'ensemble du secteur en augmentant les coûts du service de la dette. Les entreprises de services publics, en particulier celles qui sont réglementées, ont tendance à être plus endettées que la moyenne des entreprises.

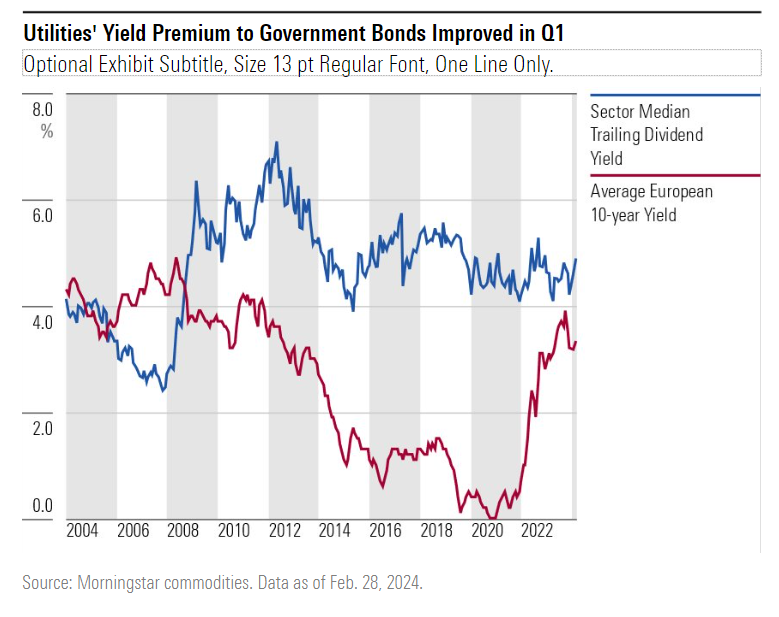

Le secteur dans son ensemble se négocie actuellement avec une décote inhabituellement élevée de 20 % par rapport à notre estimation de la juste valeur. La baisse des taux d'intérêt est l'un des catalyseurs potentiels que nous voyons pour combler cet écart de valorisation. Pendant la majeure partie de la dernière décennie, le secteur des services publics a offert un rendement en dividendes très intéressant par rapport aux obligations d'État. Cette tendance s'est inversée en 2022 lorsque les banques centrales ont relevé leurs taux, faisant des obligations une véritable source alternative de revenus pour les investisseurs, l'écart de rendement s'étant presque entièrement résorbé l'année dernière.

Depuis lors, cependant, les rendements obligataires ont commencé à baisser. Un récent sondage Reuters a montré que 90 % des économistes s'attendent à une première baisse des taux d'intérêt de la part de la BCE en juin de cette année, et les économistes de Morningstar s'attendent à la même chose de la part de la Réserve fédérale. Historiquement, les rendements obligataires ont baissé lorsque les banques centrales se préparent à réduire leurs taux. Dans cette dynamique, l'attrait des actions des services publics pour les investisseurs en revenus devrait continuer à augmenter, ce qui pourrait faire grimper les prix des actions.

© Morningstar, 2024 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.