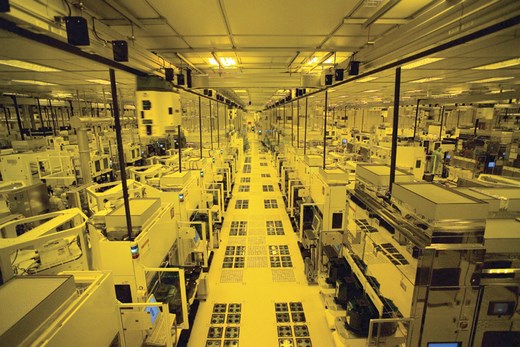

Crédit photo: TSMC

Nous maintenons notre estimation de juste valeur de Taiwan Semiconductor Manufacturing Co. (« Wide Moat »), ou TSMC, à 850 dollars taiwanais (TWD) par action (137 USD par ADR aux taux de change actuels) après avoir révisé à la baisse nos prévisions pour 2023.

Nous maintenons nos prévisions pour l'année suivante.

Nous pensons que TSMC reste attrayant en tant que bénéficiaire important du calcul haute performance, ou HPC, qui comprend l'intelligence artificielle (IA) générative.

Bien que les prévisions puissent entraîner une baisse du titre à court terme, le sentiment du marché semble s'éloigner des préoccupations de correction des stocks et de faiblesse macroéconomique pour se tourner vers le rebond de l'électronique grand public et le potentiel du marché adressable autour de l'IA.

L'IA est une lueur d'espoir parmi les mauvaises nouvelles.

TSMC affirme que l'IA contribue actuellement à 6 % des revenus et est l'application à la croissance la plus rapide avec un taux de croissance annuel moyen de près de 50 % pour les prochaines années.

En supposant un tel taux de croissance de 2023 à 2027, cela signifie que l'IA représentera environ 17 % des revenus de 2027 et figure parmi les principaux contributeurs à la croissance, avec 33 % des ventes supplémentaires en dollars.

Nous n'apportons aucun changement à nos estimations de dépenses en capital de 32 milliards de dollars pour 2023 et de plus de 40 milliards de dollars par la suite, car TSMC devrait poursuivre ses investissements dans les futurs procédés de fabrication afin de saisir les opportunités dans les systèmes d'IA.

Avec le ralentissement de la croissance des dépenses en capital à partir de 2024, il y aura plus de place pour les dividendes, et nous avons relevé nos projections de dividendes avec une prévision de 15 TWD par action en 2027 au lieu de 13 TWD.

TSMC prévoit que son chiffre d'affaires pour l'année 2023 sera en baisse de 10 % au lieu d’une baisse d’environ 5%, ce qui implique aucune croissance séquentielle au quatrième trimestre par rapport au troisième.

Ceci s’explique par des ventes plus modérées des téléphones Android et des dépenses informatiques sous pression en dehors de l'IA.

Les prévisions de ventes, de marge brute et de marge opérationnelle pour le troisième trimestre 2023 sont de 527 milliards TWD (17,1 milliards USD), 52,5 % et 39 % à leurs points médians respectifs.

Ces niveaux de marge sont inférieurs à ceux du trimestre de juin en raison de la montée en puissance de la production du procédé 3 nm (avec des rendements initiaux inférieurs) et des charges de dépréciation plus élevées.

À la suite des résultats du trimestre de juin et de prévisions plus prudentes, nous réduisons notre estimation de revenus pour 2023 de 7 % à 2 040 milliards de TWD (65,7 milliards de dollars), en baisse de 9,8 % par rapport à 2022.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.