Les différents scandales qui éclaboussent l’opérateur de maisons de retraite Orpéa ont provoqué une chute du cours de Bourse.

Certains d’investisseurs peuvent se demander si dans pareilles circonstances le titre est achetable ? (nous n’abordons ici que les aspects strictement boursiers et pas la question morale, juridique ou politique, qui relèverait d’un autre traitement de cette affaire).

Il nous semble important de considérer deux choses quand une situation pareille survient.

Tout d’abord : pourquoi le titre a-t-il chuté ? Dans le cas d’Orpéa, à quoi correspondent les 3,2 milliards d’euros de capitalisation boursière partis en fumée en l’espace de 11 jours ?

Ensuite : peut-on envisager un retour à meilleure fortune ?

Les raisons de la chute boursière

Pour répondre à la première question, il faut se rappeler que le cours de Bourse d’une entreprise représente à un instant donné la valeur actualisées de ses cash-flows futurs estimés par le marché.

Il recule lorsque le marché estime que l'entreprise en question sera moins en mesure de générer de cash-flows.

Dans le cas d’Orpéa, cela peut se comprendre.

Comme l’explique Christophe-Raphaël Ganet, analyste chez Oddo Securities dans une note très fouillée datée du 4 février, la correction du titre reflète la prise en compte par le marché de plusieurs risques.

Le premier porte sur sur le plan réglementaire (multiplication des inspections, des contrôles ; obligation de reporting et de tracing ; obligation de transparence sur les non-conformités ; obligation de certification ; interdiction des marges arrière ; obligations « drastiques » en matière de diplôme ou d’heures de formation), avec à la clef « un schéma de pénalités pour Orpéa, [plutôt qu’un retrait des autorisations d’exploitation]. »

Le deuxième risque est financier avec une obligation de renforcer les structures de contrôle, mais également un risque de perte de valeurs de certains actifs immobiliers (en raison d’un retrait « théorique » selon l’analyste de certaines autorisations d’exploitation de lits).

« La menace d’un tassement des marges entraînerait des conséquences non seulement sur son cash-flow, la capacité du groupe à faire face à ses loyes, les frais finanicers, ou son rythme de développement, mais aussi, par ricochet, sur la valorisation », écrit l’analyste.

Orpéa cote aujourd’hui environ 32 euros. Or l’analyste estime que dans un « scénario du pire », le titre ne vaudrait que 35 euros. Le marché semble donc plus pessimiste que lui.

Que faire ?

La deuxième question est encore plus problématique, car elle relève du jugement de chaque investisseur.

Orpéa est un cas d’école d’un titre devenu « value », c’est-à-dire décoté par rapport à ses fondamentaux (mais on vient de voir que l’histoire financière de la société n’est plus vraiment pertinente pour évaluer son potentiel futur), et qui devrait connaître un retour à meilleure fortune.

Sera-ce possible dans le cas de l’opérateur de maisons de retraite ?

Dans de telles circonstances, il faut regarder deux choses : le niveau de valorisation du titre et comment les profits futurs pourraient évoluer.

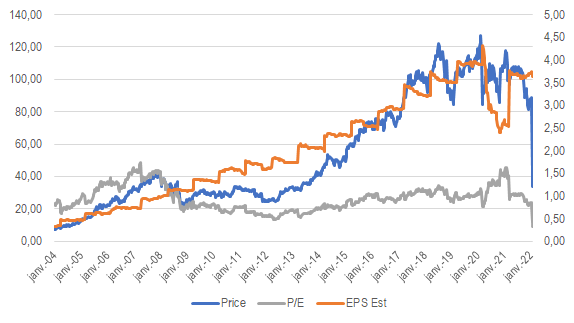

En termes de valorisation, le titre Orpéa se traite 9x les résultats attendus à 12 mois, contre une moyenne historique de 26-27x (-66%). Cet effondrement du multiple de valorisation explique à lui seul la chute du titre et reflète la perte de confiance des investisseurs dans la société.

Au passage, Korian, autre concurrent coté d’Orpéa, a vu son multiple chuter à 14x les résultats attendus à 12 mois par le consensus, contre une moyenne historique de 22-23x (données Factset).

En revanche, les estimations de résultat ont été très peu revues à la baisse, preuve que le consensus des analystes n’ose pas trop chiffrer l’impact du scandale, préférant visiblement attendre une clarification de la part des autorités de tutelle et de l’entreprise elle-même.

Quels enseignements ?

Pour Orpéa, il s’agit d’une crise aux multiples facettes - de gouvernance (compétences et honnêteté du conseil et des dirigeants), de mise en place de bonnes pratiques et éventuellement d’indemnisation des personnes qui porteront l’affaire en justice (ce qui semble probable).

Il y a aussi un enjeu de communication financière à l’égard du marché pour aider les investisseurs à tracer des perspectives de sortie de crise.

En somme, la question que doivent se poser les investisseurs est de savoir si le modèle économique d’Orpéa est durablement remis en question.

Si c’est le cas, il est probable que les multiples de valorisation passés ne seront plus que de l’histoire ancienne.

Sinon, il peut effectivement être intéressant de regarder le titre.

Mais à voir l’ampleur du scandale qui éclabousse l’entreprise, les investisseurs qui souhaiteraient acheter le titre devront faire preuve d’une grande patience.

Le « redressement » d’Orpéa sera de toute évidence une entreprise de longue haleine.

Celle-ci pourrait être menée par un acteur du secteur ou un fonds d'investissement attiré par le cours déprimé pour retirer l’entreprise de la cote. Quoi qu'il arrive, un changement de casting s'impose.

Orpéa: évolution du multiple de valorisation, du bénéfice par action attendu et du cours de Bourse

Source: Factset, données au 7 février 2022.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.