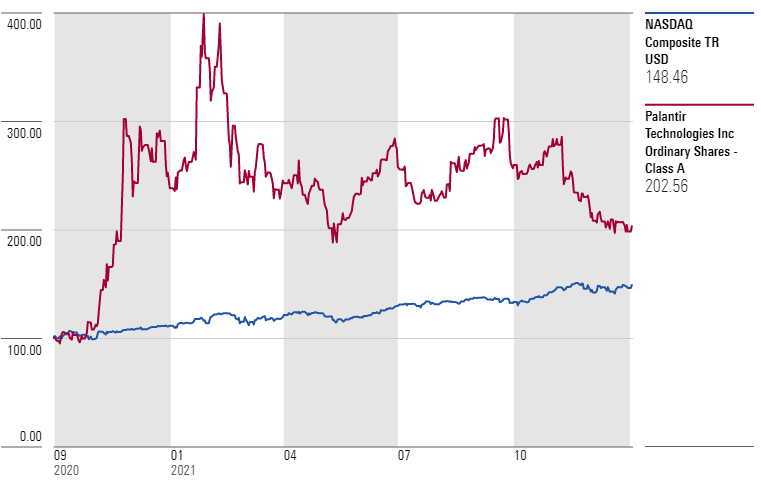

L’histoire boursière du spécialiste du « big data » Palantir Technologies (« Narrow Moat ») n’est pas très ancienne, mais la Bourse lui fait déjà vivre un parcours chahuté (graphique).

Cours de Bourse par rapport à l’indice Nasdaq Composite

Source : Morningstar Direct, données au 3 janvier 2022

Pourtant, le modèle économique n’a guère changé depuis son introduction en Bourse.

Palantir offre des solutions adaptées pour aider les organisations à consolider et exploiter efficacement leurs données. La société dispose de position leader en tant que fournisseur privilégié du gouvernement américain et de ses alliés et développe sa présence dans les applications commerciales.

La société dispose d’un rempart concurrentiel moyen (« Narrow Moat ») qui repose sur la fidélité de ses clients (coût de substitution), ainsi que sur un effet réseau et sur ses actifs intangibles.

Les entreprises sont confrontées à la prolifération de données au fur et à mesure qu’elles interconnectent des sources disparates d’information, que ce soit au sein de leur infrastructure informatique, dans le Cloud (privé ou public), des équipements en périphérie ainsi que les équipements professionnels et personnels des employés.

Palantir bénéficie d’un coût de substitution élevé car les clients n’ont pas l’obligation de revoir de fond en comble leur organisation pour utiliser ses produits.

Ses logiciels s’intègrent dans les solutions de ses clients et de nouvelles sources de données ou de nouvelles méthodologies peuvent être ajoutée à son système opérationnel.

Pourtant, vers 18,5 dollars, l’action évolue à un prix qui n’est pas éloigné de notre scénario pessimiste pour la société (17 dollars) et bien en-deçà de notre estimation de juste valeur de 31 dollars par action.

Cette estimation fait ressortir un multiple de chiffre d’affaires estimé 2021 de 37x et un rendement des flux de trésorerie disponible de 1%.

Ce multiple de chiffre d’affaires très élevé est justifié par notre prévision d’une croissance des ventes de 36% par an, avec une progression de 37% dans les applications commerciales et 35% dans le secteur gouvernemental (scénario central).

Grâce à un effort moindre pour déployer ses plates-formes, le gain de contrats commerciaux mieux margés, l’augmentation de la taille des contrats gouvernementaux et les économies d’échelle générées, nous tablons sur un taux de marge brute vers 80% au cours des années à venir contre 68% en 2020.

Les gains de productivité réalisés au niveau commercial devrait amener la marge d’exploitation de l’entreprise autour de 15% en 2025, contre -107% en 2020. La marge opérationnelle ajustée devrait se situer vers 35% en 2025 contre 17% en 2020.

Pour justifier un cours de 17 dollars par action (scénario pessimiste), il faudrait que la croissance ne soit plus que de 32% environ et surtout que le rebond des marges attendus soit plus lointain que ce que nous prévoyons dans le cadre de notre scénario central.

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.