Après les opposants à la réforme des retraites, BlackRock est de nouveau la cible de manifestants écologistes qui ont, cette fois, réussi à pénétrer et à dégrader les locaux parisiens du gestionnaire d’actifs.

Au-delà du caractère illégal et scandaleux de cette forme d’activisme, il est effarant de voir à quel point ce type d’action trahit une profonde ignorance de ce qu’est l’industrie de la gestion d’actifs.

Ce qu’est BlackRock

BlackRock n’est pas un fonds de pension, ni une caisse de retraite comme le Fonds de Réserve pour les Retraites (FRR) par exemple. C’est une société de gestion. En tant que telle, elle reçoit un mandat pour gérer l’argent de ses clients investisseurs – particuliers ou institutionnels (fonds de pension, caisses de retraite comme le FRR, mutuelles, compagnies d’assurance…).

Ce mandat n’est pas éternel. BlackRock est soumis à la concurrence d’autres sociétés de gestion, sans parler de ses actionnaires puisque l’entreprise est cotée sur la Bourse américaine. A charge pour elle de justifier qu’elle crée de la valeur pour le compte de ses clients (faire fructifier leur épargne, protéger leur capital…), au regard de frais de gestion qu’elle pratique.

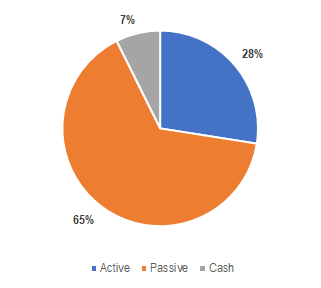

Fin 2019, les actifs sous gestion de BlackRock atteignaient 7.430 milliards de dollars (environ 6.636 milliards d’euros). Les deux tiers de cette somme gigantesque sont gérés de manière totalement passive (fonds indiciels, ETF). Restent donc 703 milliards gérés dans le monde pour le compte de particuliers, 1.339 milliards gérés à travers des stratégies actives (un gérant a pour mandat de battre un indice de référence) et 546 milliards en gestion de trésorerie.

Sa taille lui confère certains avantages, mais ce n’est pas le seul argument que le gestionnaire d’actifs peut mettre en avant (sa maîtrise technologique en est un autre). Les analystes actions de Morningstar lui attribuent d’ailleurs un rempart concurrentiel élevé et stable, ce qui lui assure une rentabilité du capital élevée et durable.

BlackRock : gestion passive et active (% des actifs au 31 décembre 2019)

Source : société. Répartition des actifs sous getion par types de stratégies au 31 décembre 2019.

Cela représente beaucoup mais au regard de ces sommes d’argent, le chiffre d’affaires de BlackRock (qui n’est pas son « PIB » comme l’a affirmé ce matin un représentant du parti écologiste français) est de l’ordre de 15 milliards de dollars.

BlackRock cherche à faire fructifier l’épargne de millions d’individus à travers le monde. Il ne détient pas l’argent directement, puisque celui-ci est chez des dépositaires qui en assurent la conservation.

Où BlackRock investit-il l’argent de ses clients ?

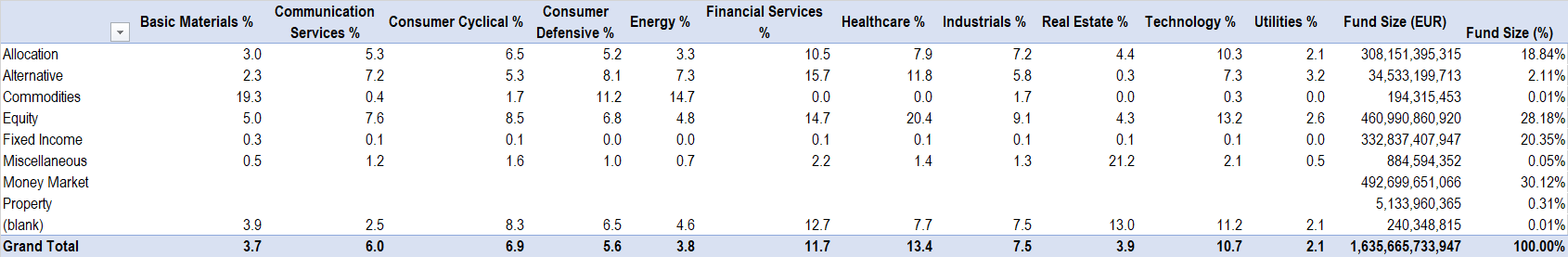

La base de données de Morningstar recense près de 2.900 instruments financiers gérés par BlackRock, lesquels représentent 1.636 milliards d’euros d’actifs sous gestion.

Répartition des fonds BlackRock par classe d’actif et exposition sectorielle

Source : Morningstar Direct, données au 10 février 2020, sur la base de 2.900 fonds commercialisés dans le monde.

On trouve dans ces fonds des instruments gérés de manière active et passive.

On reproche notamment à BlackRock d’investir dans des secteurs polluants (énergie notamment), c’est-à-dire de choisir des valeurs dont l’action nuit à l’environnement en contribuant à l’augmentation des émissions de gaz à effet de serre, en contradiction totale avec les accords de Paris sur le climat.

Comme on le voit, sur l’ensemble des fonds pour lesquels Morningstar dispose de données, les investissements dans le secteur de l’énergie ne représenteraient que 3,8% et ceux dans le secteur des services collectifs (Engie, EDF…) que 2,1%. D’autres secteurs d’activité sont liés à ces activités potentiellement polluantes, comme l’industrie voire certaines technologies.

Peut mieux faire

Plusieurs organisations ont déjà épinglé BlackRock sur la question de son rôle dans le financement d’industries polluantes. L’été dernier, l’IEEFA mettait en cause la stratégie d’investissement de la société de gestion dans un rapport, soulignant qu’elle avait entraîné des pertes de 90 milliards de dollars – en raison notamment de positions prises dans des sociétés pétrolières comme Exxon Mobil, Chevron, des sociétés de services collectifs comme RWE, Iberdrola, Duke Energy, des producteurs de charbon comme Peabody Energy ou des fournisseurs d’équipements à l’industrie énergétique comme General Electric ou Siemens.

Morningstar a eu par le passé l’occasion de souligner le manque de cohérence entre la politique affichée publiquement et les décisions prises, en particulier lors des votes aux assemblées générales d’entreprises polluantes.

Sous la pression de l’opinion publique, des organisations non gouvernementales, de ses clients, BlackRock fait évoluer ses pratiques et veut montrer qu’il n’est pas juste un champion du « greenwashing ».

Le gestionnaire a ainsi tout récemment pointé du doigt Siemens au sujet d’un contrat pour une mine de charbon en Australie. Ce n’est qu’un exemple parmi d’autres.

La société de gestion cherche à intégrer de manière plus systématique les critères ESG dans ses stratégies d’investissement. Une démarche que ses opposants pourront qualifier de trop lente et pas assez vindicative face à certains de ses concurrents, en particulier en Europe.

Mais cette approche s’inscrit dans un mouvement de fond de la gestion d’actifs qui vise à prendre davantage en considération les critères ESG. Comme partout, il y a les bons et les moins bons élèves. Et à la lumière des données recueillies par Morningstar, BlackRock n’est sans doute pas le pire d'entre eux, même s'il peut mieux faire.

Retour aux sources

Le développement de l’investissement responsable représente une réelle opportunité pour l’industrie de la gestion d’actifs. L’Europe est en tête dans ce domaine. BlackRock, comme toutes les sociétés de gestion, ne sera pertinent que s’il est en mesure d’accompagner le mouvement, voire d’être l’acteur le plus en pointe sur ces sujets.

Ce qui peut passer par une pression continue sur les entreprises cotées pour qu’elles prennent davantage en compte leur impact sur l'environnement, mais aussi pour qu'elles améliorent leurs relations avec leurs « parties prenantes » (« stakeholders » en anglais: salariés, fournisseurs, clients, Etat, communautés locales et environnement).

On assiste de fait à une transformation du paradigme central du capitalisme. Depuis les années 1970, celui-ci était centré autour du slogan de Milton Friedman pour qui le seul but des entreprises consistait à maximiser leur valeur (sous-entendu pour le seul bénéfice des actionnaires).

Derrière la percée de l'ESG, s'opère aujourd'hui une forme de « retour aux sources »: comme le montre ce très bon documentaire sur la Bourse diffusé par Netflix, avant la révolution « friedmanienne », les entreprises travaillaient non seulement pour leurs actionnaires, mais aussi pour l’ensemble des parties prenantes.

Tout n’est pas rose. L'état de la planète et les conséquences du changement climatique montrent qu'il y a même urgence, ainsi que ne cessent de le crier de plus en plus fréquemment les scientifiques du monde entier.

Critiquer ouvertement BlackRock parce qu’il n’en fait pas assez au niveau environnemental peut se comprendre et se justifier si les faits l’établissent de manière incontestable. Cette critique devrait alors s'adresser à l'ensemble des sociétés de gestion qui ont le devoir d'investir au mieux les deniers de leurs clients.

Mais s’en prendre à ses employés et ses locaux juste pour le symbole rend la démarche inefficace et fait preuve non seulement d’une incapacité à débattre, mais aussi d’une forme d’obscurantisme qui nuit à tout le monde.