:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/JPJHXR5CGSNR4LKQF5ZKLCCVYQ.png)

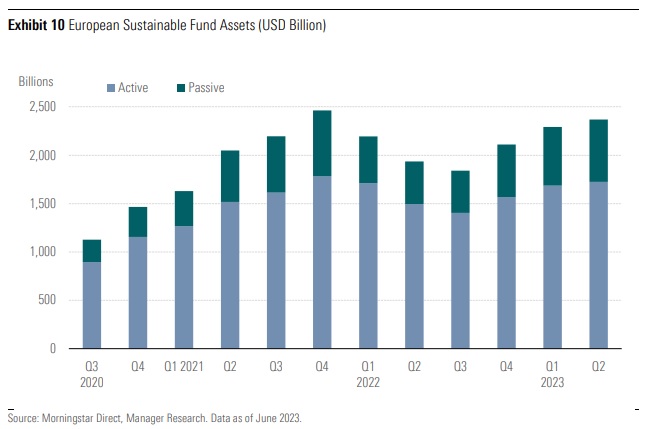

La gestion passive gagne du terrain dans l’univers de l’investissement durable.

En Europe, les sommes investies dans les fonds indiciels durables ont presque triplé au cours des trois dernières années.

Selon Morningstar, environ 28 % de tous les actifs durables investis en Europe – qui représentent 80 % des actifs mondiaux – sont gérés passivement.

Aux États-Unis, un marché beaucoup plus restreint en matière d’ESG, les stratégies passives représentent près de 40 % du total des actifs.

Mais alors que ces fonds deviennent de plus en plus courants, de nombreux investisseurs ignorent à quel point ces stratégies peuvent être diverses.

Pour créer un fonds passif, il faut un indice de référence, et pour être un fonds durable, il faudrait un indice construit selon des critères ESG (environnementaux, sociaux, de gouvernance).

Dans la plupart des cas, le point de départ est un index traditionnel, auquel des filtres sont appliqués.

Ceux-ci peuvent être négatifs et/ou positifs, afin d'éliminer les émetteurs ne répondant pas aux bons critères, et la réduction de l'univers de départ dépendra de la rigueur des filtres.

En effet, les benchmarks durables affinent leurs méthodologies, notamment en raison d’une base de données de plus en plus importante, tant quantitativement que qualitativement.

Mais prenons du recul pour comprendre le chemin parcouru par ces indices.

Débuts des fonds indiciels durables ?

Le Domini Social Index 400 , lancé en 1990 par la société américaine de recherche et d'analyse sur le développement durable KLD, a été un pionnier dans le domaine des indices éthiques internationaux .

KLD a ensuite été racheté par Risk Metrics Group, qui, à son tour, a été racheté par MSCI.

L'indice s'appelle désormais MSCI KLD 400 Social Index.

Une étape importante dans le développement des indices éthiques a été marquée en 1999, lorsque Dow Jones a introduit l'indice éthique Dow Jones Sustainability Index (DJSI) en collaboration avec Swiss Sustainable Asset Management.

Aujourd’hui, le DJSI est en réalité une famille d’indices éthiques ; le plus important est le DJSI World, qui regroupe environ 10 % des 2 500 plus grandes sociétés cotées au monde présentant les meilleures performances ESG.

En 2001, la Bourse de Londres a adopté un indice inspiré des principes de responsabilité sociale.

Avec les conseils de l'institut de recherche britannique EIRIS , le panier FTSE4Good a ainsi été lancé. En Italie, les premiers indices éthiques ont été présentés par la Borsa Italiana en 2010.

« Au début des années 2000, le marché des indices de référence durables a connu un changement fondamental », explique Thomas Kuh, responsable de la stratégie ESG chez Morningstar Indexes, « avec l'abandon des principes strictement éthiques au profit de méthodologies plus structurées qui convenaient également aux investisseurs institutionnels.

L’un des changements importants a été l’utilisation de l’optimisation de la variance moyenne dans la construction des indices de référence afin de gérer les risques tout en maximisant l’exposition aux entreprises ayant des scores ESG élevés.

Plus complexe, plus transparent, plus utile

Si les premiers indices durables reposaient essentiellement sur une simple logique d'exclusion, on peut dire que le développement de la recherche et l'utilisation de données de plus en plus précises et approfondies ont permis à la « durabilité » d'imprégner substantiellement toutes les classes d'actifs et de s'appuyer de plus en plus sur des méthodologies de construction raffinées adaptées aux besoins des investisseurs.

« Les indices ESG, comme tous les autres, sont conçus pour représenter un marché ou une stratégie spécifique », poursuit Kuh.

«Ils doivent pouvoir être pris comme référence par les gestionnaires actifs et pouvoir être répliqués afin de proposer un produit passif transparent, efficace et peu coûteux en ligne avec les objectifs des investisseurs.»

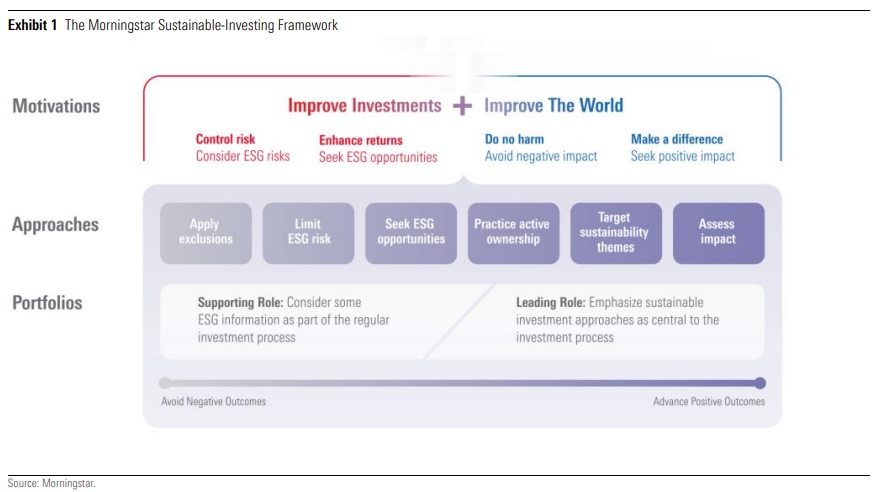

Mais l’investissement durable n’est pas monolithique.

Les approches varient en termes de motivation, de mise en œuvre et d’application.

Le cadre d'investissement durable de Morningstar illustré ci-dessous, par exemple, présente un large éventail d'approches avec différents objectifs et profils.

Il convient de souligner que les approches ne s’excluent pas mutuellement.

De nombreux investissements durables intègrent plus d’une approche, comme l’application d’exclusions et la limitation du risque ESG.

Kuh prédit que les références ESG et la gestion passive dans le domaine de l’investissement durable deviendront de plus en plus centrales.

« Cela ressemblera à ce qui s’est passé avec l’investissement factoriel passif, sauf que dans ce cas – contrairement aux stratégies factorielles – les investisseurs institutionnels pourront allouer une grande partie, voire la totalité de leur portefeuille, aux approches ESG. Le potentiel est donc bien plus important en termes d’actif total.»

Il ajoute : « L’activité d’engagement deviendra de plus en plus présente, car il est logique de combiner gestion ESG passive et activités d’engagement car ce sont des stratégies d’achat et de conservation à long terme. »

Le climat est roi

S’il est un domaine dans lequel les indices durables sont particulièrement avancés, c’est bien celui de l’environnement – et la conférence de Paris en 2015 a marqué un tournant majeur.

« Il existait déjà des critères de référence liés au climat, mais depuis 2019, nous avons assisté à une forte adoption des portefeuilles alignés sur l'accord de Paris [PAB : ces critères dont le niveau d'émissions totales est conforme à ce qui a été convenu lors de la COP21 à Paris, NDLR]. Et aujourd’hui, le net zéro est incontestablement au centre de l’agenda », note Kuh.

Morningstar, par exemple, a lancé sa gamme d'indices d'environnement durable en 2018 et deux indices climatiques pour aider les investisseurs à répondre aux exigences du Climate Transition Benchmark (CTB) et du Paris Aligned Benchmark (PAB) de l'Union européenne en 2021.

Mais même dans ce cas, les approches peuvent être variées : certains investisseurs privilégient la décarbonation du portefeuille, tandis que d’autres peuvent se concentrer sur les technologies vertes.

L'intégration des objectifs d'impact pourrait être un autre point de divergence.

Chaque approche a ses propres caractéristiques risque/rendement, et les investisseurs souhaitant investir dans des solutions pour lutter contre le changement climatique pourraient être surpris par l'intensité carbone de certaines entreprises impliquées dans les énergies renouvelables, les technologies de transition et l'action climatique, avertit Dan Lefkowitz, stratège chez Morningstar Indexes.

« Qu’est-ce qui explique leur intensité carbone ? Premièrement, de nombreuses entreprises sont impliquées à la fois dans les combustibles fossiles et les énergies renouvelables – par exemple, les services publics passent du charbon aux sources d’énergie comme l’éolien et le solaire. Deuxièmement, une entreprise peut se concentrer sur des produits et services respectueux du climat – véhicules électriques, éoliennes, panneaux solaires ou matériaux de base qui alimentent les technologies vertes – mais dont les opérations sont à forte intensité de carbone. Cela peut même être vrai pour les fabricants de semi-conducteurs dont les puces permettent de dégager une efficacité énergétique », explique Lefkowitz.

Bref, la construction d’indices climatiques est plus complexe qu’on pourrait le penser, notamment dans le cas de stratégies comme celles alignées sur l’Accord de Paris, qui ont souffert en 2022 du rallye du secteur énergétique traditionnel.

Une proposition à long terme

Pour les investisseurs climatiques, et plus largement pour les investisseurs durables, il est important de ne pas trop accorder d’importance aux fluctuations de performance à court terme.

Les retours sur investissement doivent toujours être analysés dans le contexte de l’approche et des biais inhérents à la stratégie.

Dans le cas des investissements climatiques, les approches à faibles émissions de carbone, sans combustibles fossiles et à faible risque ESG peuvent être étroitement adaptées au marché.

Ils ont tendance à présenter un biais de croissance avec une exposition technologique plus élevée.

En revanche, les énergies renouvelables, les technologies vertes et les investissements axés sur l’impact ont tendance à être beaucoup plus ciblés et restreints.

Ils s'écartent davantage du marché et sont généralement plus volatils.

Une exposition plus forte aux secteurs de l’ancienne économie peut non seulement entraîner une augmentation des émissions actuelles et du risque ESG, mais également constituer un frein lorsque les actions à vocation technologique dominent le marché.

Du côté positif, ils sont mieux alignés sur les impacts et résistent mieux aux crashs techniques.

Tout comme les objectifs de développement durable doivent être compris et équilibrés, les investisseurs climatiques doivent définir des attentes réalistes en matière de risque et de rendement.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)