Crédit photo: AP

Les craintes d’une récession de l’économie américaine en 2023 n’ont visiblement plus lieu d’être. Les investisseurs l’envisagent plutôt en 2024, et encore, sur la fin de l’année prochaine. A voir.

La question qui occupent aujourd’hui les investisseurs est de savoir si la Fed peut piloter un « atterrissage en douceur » (« soft landing ») de l’économie américaine tout en menant à bien sa lutte contre l’inflation, qui décline progressivement – même si le déclin est ralenti par l’envolée du prix des carburants.

Il se trouve que dans l’histoire financière des Etats-Unis, un tel scénario s’est déjà produit.

En 1994, la Fed a procédé à une forte hausse de ses taux d’intérêt sans provoquer de récession majeure.

Dans un tel contexte, la Bourse américaine avait plutôt bien performé.

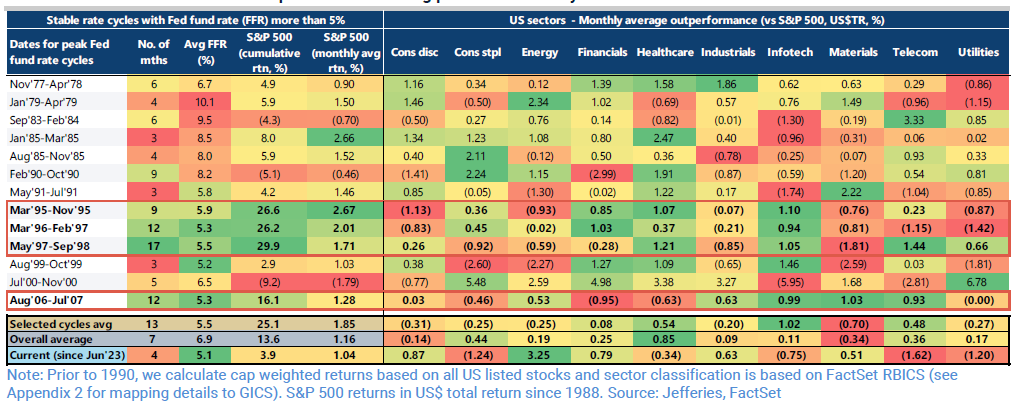

Dans une étude en date du 25 septembre, les analystes quantitatifs de la banque Jefferies rappellent que durant quatre périodes au cours desquelles les taux sont restés à des niveaux élevés de 5%-6%, les actions américaines ont enregistré en moyenne un gain de 25,1% (avec une durée moyenne des phases de 13 mois et des gains cumulés compris entre 16,1% et 29,9% ; voir tableau).

Source : Jefferies

La situation de l’époque est certes assez différente d’aujourd’hui, ne serait-ce qu’au regard de la taille du bilan de la banque centrale américaine. En outre, en 1994-1995, la Fed menait une action préventive alors que depuis l’an dernier, le resserrement monétaire a été conduit en réaction à une inflation élevée.

Au cours de ces phases de marché un peu particulières, le marché américain a bénéficié des bonnes performances des secteurs de la technologie, de la santé et des télécommunications.

A l’inverse, les secteurs des matières premières et de la consommation discrétionnaire (média, automobile) ont sous-performé.

Les investisseurs s’en sont donc mieux sortis s’ils ont plutôt fait le pari des valeurs de croissance, en se focalisant sur la qualité et des bilans solides, et en cherchant des titres décotés au regard de leur rendement des cash-flow libres (« free cash-flow yield »), plutôt qu’en pariant sur les valeurs décotées.

Dans le cycle actuel, daté au mois de juin 2023, Jefferies observe qu’actuellement la technologie sous-performe, tout comme la santé, la consommation courante (« staples »), les télécommunications et les services collectifs, tandis que l’énergie, la consommation discrétionnaire, les finanicères, l’industrie et les produits de base surperforment.

L’histoire rime mais en se répète pas toujours.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.

.jpg)