Morningstar a publié son dernier rapport sur la collecte de la gestion d'actifs en Europe, analysant l’évolution des encours des fonds ouverts et des ETF domiciliés en Europe pour le mois de août 2023.

Après un mois de juillet positif, les fonds à long terme domiciliés en Europe ont enregistré une décollecte nette de 6,6 milliards d'euros en août, reflétant le sentiment négatif des investisseurs dû à l'incertitude économique et au fait que l'inflation n'a pas baissé comme espéré.

En août, les actions mondiales ont chuté en raison des inquiétudes suscitées par la nouvelle faiblesse du secteur immobilier chinois.

Les données économiques de la Chine sont restées inférieures aux prévisions et les marchés émergents ont sous-performé leurs homologues développés.

Dans le même temps, les rendements des obligations d'État ont augmenté, ce qui signifie que les prix ont baissé.

Les principales conclusions de l’analyse mensuelle sont les suivantes :

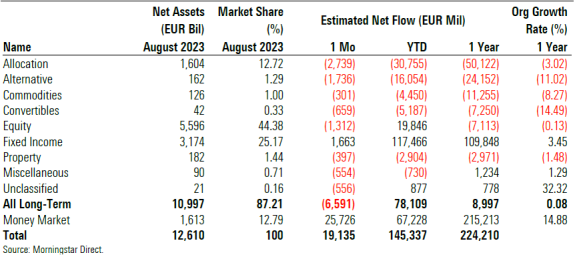

Les fonds à long terme domiciliés en Europe ont enregistré une décollecte nette de 6,6 milliards d'euros en août alors qu’ils avaient collecté 4,9 milliards d’euros en juillet 2023.

Les fonds d'allocation ont subi les plus fortes décollectes, avec 2,7 milliards d'euros retirés par les investisseurs au cours du mois.

Les stratégies actions ont enregistré des rachats nets de 1,3 milliard d'euros.

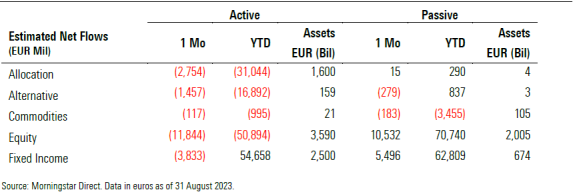

Les fonds actifs actions ont subi des sorties pour 11,8 milliards d’euros alors que les fonds passifs actions ont pu bénéficier de 10,5 milliards d'euros de collecte nette au cours du mois.

Les fonds obligataires, quant à eux, ont connu leur dixième mois positif en termes de flux, bien que les flux du mois d'août soient en forte baisse par rapport aux mois précédents (1,7 milliard d'euros).

Les fonds alternatifs ont continué à perdre des actifs, avec des sorties nettes de 1,7 milliard d'euros. Une fois de plus, ce résultat est entièrement imputable aux stratégies actives.

Les fonds à long terme classés article 8 au règlement SFDR ont collecté 10,8 milliards d'euros en août, tandis que les produits de l'article 9 ont attiré 200 millions d'euros de collecte nette.

Ce dernier groupe a enregistré le taux de croissance organique le plus élevé depuis le début de l'année (3,26 %), tandis que le premier a enregistré un taux de croissance organique de 0,10 % au cours de la même période.

Alors que l'intérêt des investisseurs pour les actions s'est globalement atténué, les catégories d’actions internationales mixtes de grande capitalisation et actions mixtes exposées au marché américain ont de nouveau été les plus prisées en août.

Une fois de plus, iShares est arrivé en tête de la liste des gestionnaires ayant le plus collecté, suivi de Vanguard et de State Street. Pictet, Eurizon et Fidelity International ont subi les sorties les plus importantes au cours du mois.

L'ETF iShares Core S&P 500 a enregistré des entrées de capitaux de 960 millions d'euros en août, tandis que les rachats nets de Pictet CH I-CHF Bonds ont atteint 1,5 milliard d'euros.

Les actifs des fonds à long terme domiciliés en Europe ont diminué, passant de 11 146 milliards d'euros à la fin du mois de juillet à 10 997 milliards d'euros.

Flux nets par grandes catégories

Le match gestion active-passive: flux par grandes catégories

L'incertitude économique et l'absence de baisse de l'inflation ont entraîné une forte décollecte sur les fonds à long terme en août. Par ailleurs, les fonds d’actions ont connu une décollecte nette de 1,3 milliard d'euros le mois dernier, soit le deuxième plus mauvais résultat mensuel depuis octobre 2022. Comme ces derniers mois, la décollecte est entièrement imputable aux produits gérés activement, qui ont perdu 11,8 milliards d'euros, tandis que les fonds passifs actions ont attiré 10,5 milliards d'euros.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.

.jpg)