Le marché mondial des fonds thématiques s'est développé rapidement ces dernières années.

Ces fonds, souvent surmédiatisés et parfois mal compris, tentent d'exploiter des thèmes de croissance séculaire allant des changements démographiques à la montée du métaverse.

Certains ont livré des rafales de performances remarquables, tandis que d'autres n'ont pas réussi à gagner du terrain.

Au fur et à mesure que les actifs ont afflué dans ces fonds, les gestionnaires d'actifs du monde entier ont augmenté l'offre de ces fonds de niche avec parfois des thématiques quelque peu fantaisistes.

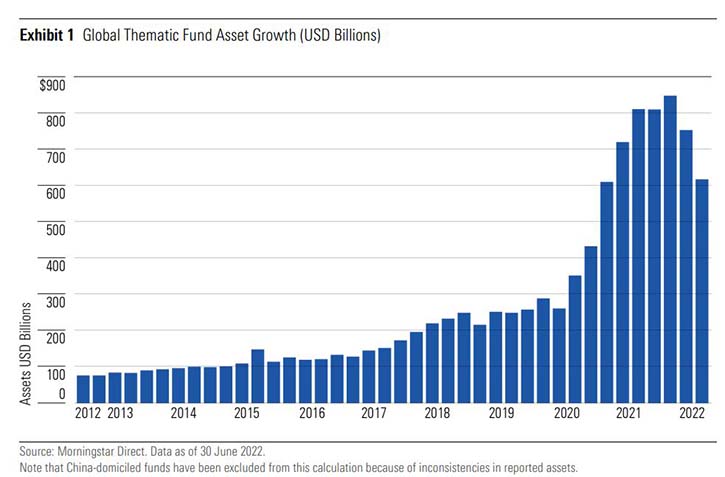

Mais ce n'est qu'au cours des cinq dernières années que nous avons vu les fonds thématiques attirer sérieusement des actifs au niveau mondial, avec une croissance spectaculaire enregistrée dans le sillage de la pandémie de coronavirus.

Les fonds thématiques ont triplé leur part des actifs des fonds d'actions mondiales pour atteindre 2,9 % sur une période débutant 10 ans avant la mi-2022.

Voici trois raisons :

1) Les entreprises exposées à certaines technologies gagnant-gagnant, susceptibles de changer le monde, ont bénéficié d'une croissance rapide et de la flambée des cours de Bourse.

2) Le taux de croissance de l'économie pourrait s'accélérer, la dynamique de l'industrie évoluant plus rapidement que jamais et les « pools » de profit se déplaçant d'une chaîne de valeur à l'autre dans de nombreuses industries.

3) Les améliorations constantes de la qualité et de la granularité des données financières signifient que des indices et des stratégies d'investissement hautement ciblés peuvent désormais être construits et maintenus. La démocratisation de la finance a également aidé.

De la belle histoire à la réalité

Comme pour les fonds en général, les thématiques peuvent être jugées par des frais peu élevés, une équipe de gestion chevronnée et une société de gestion solide, qui défend les intérêts des investisseurs avant tout.

Une approche plus adaptée en matière de diligence raisonnable est toutefois nécessaire.

Un thème robuste devrait être logique. Le récit est-il convaincant ? Y a-t-il une histoire de croissance cohérente et convaincante derrière la stratégie ? Existe-t-il des données pour soutenir cette thèse ? Une stratégie robuste doit être suffisamment souple pour s'adapter au fil du temps. Aussi opportuns qu'ils puissent paraître actuellement, il est probable que certains thèmes vieilliront mal.

Il n'y a pas de norme de marché sur la façon dont les thèmes doivent être définis ou suivis, et chaque fonds thématique adopte une approche différente. Les investisseurs doivent comprendre comment l'exposition thématique est déterminée et comment un fonds sélectionne et pondère ses lignes.

Même les fonds qui prétendent suivre des thèmes similaires peuvent étonnamment ne détenir que peu de positions similaires.

Bien qu'à première vue, le thème en question puisse être intuitif et semble avoir un intérêt d'investissement durable, il pourrait ne pas être possible d'en tirer parti via des actions cotées en Bourse.

En effet, il y a souvent peu d'entreprises qui représentent des jeux purs sur un thème donné - et même lorsqu'elles le font, il n'y a aucune garantie que cela se traduira par des bénéfices excédentaires.

Le « timing » est le troisième élément important à considérer. Il est possible qu’un fonds se lance sur un thème dont le potentiel de croissance est déjà bien intégré dans les cours de Bourse. Les investisseurs doivent se demander : le potentiel de croissance du thème a-t-il déjà été intégré dans les cours ? Si non, pourquoi pas ?

Investir le plus tôt possible

Dans leurs phases de lancement, les portefeuilles ont tendance à être s’exposer d’abord aux petites valeurs qui présentent des caractéristiques de croissance prononcées, lesquelles s’atténuent au fil du temps à mesure que le thème mûrit.

La recherche suggère une approche d'adoption précoce du thème d’investissement dans laquelle les investisseurs achètent un fonds suivant le thème au début de son cycle de vie et réalisent le potentiel de croissance en conservant jusqu'à ce que le thème arrive à maturité.

Une préoccupation avec cette approche est qu'il peut être difficile d'accéder à un thème suffisamment tôt dans son cycle de vie (à un faible ratio P/E) pour en récolter tous les bénéfices par la suite.

Les sociétés de gestion prennent le temps de repérer un thème, de concocter un produit qui investit dans un pool suffisamment large d'actions cotées et liquides exposées de manière significative au thème, et de commencer à le proposer aux clients.

Au moment où un investisseur a entendu parler du thème et qu'il existe des fonds prêts à le suivre, il est probable que la plus grande partie du potentiel de croissance est déjà intégrée dans les cours de Bourse des sociétés constituant le portefeuille.

De manière générale, il est peu probable que les investisseurs captent le plein potentiel de croissance d'un thème – et ils ont de toute façon tendance à être peu habiles à prévoir les évolutions du marché.

Une façon d'évaluer une « tendance » consiste à examiner la fréquence d'ouverture et de fermeture des fonds.

Dans l'ensemble, les fonds thématiques ont été moins susceptibles de fermer que tous les fonds d'actions sur un, trois, cinq, 10 et 15 ans jusqu'à la mi-2022.

Ce résultat peut surprendre ; cependant, les chiffres doivent être compris dans le contexte d'un marché des fonds thématiques en plein essor.

Une majorité de fonds thématiques ont été lancés depuis 2017.

Au cours de la dernière période de cinq ans, les fonds thématiques ont enregistré de solides performances, ce qui a contribué à ces taux de survie élevés. Nous pourrons peut-être obtenir une image plus complète de la longévité thématique en temps voulu.

Étant donné que les fonds thématiques investissent souvent dans de petites entreprises qui sont souvent des leaders dans les technologies émergentes à fort potentiel de croissance, la liquidité est particulièrement importante.

Les ETF ont tendance à avoir des expositions plus étroites que les fonds actifs et (lorsqu'ils sont gérés passivement) sont obligés d'acheter et de vendre conformément aux règles de l'indice, ce qui les rend particulièrement sensibles aux restrictions de liquidité si les investisseurs des fonds se retirent en masse.

L'impact sur les actions sous-jacentes peut être exacerbé lorsque les investisseurs de nombreux fonds thématiques différents vendent simultanément.

Les défis liés à la liquidité peuvent également apparaître lorsque le marché est acheteur.

Comment les fonds thématiques peuvent-ils s'intégrer à mon portefeuille ?

Certains fonds thématiques peuvent convenir pour remplacer les éléments constitutifs de la croissance de base d'un portefeuille.

De nombreux fonds étiquetés comme thématiques, qui suivent plusieurs thèmes, seraient appropriés à cette fin.

D'autres fonds plus ciblés sont plus aptes à jouer un rôle plus tactique au sein d'un portefeuille.

De nombreux ETF thématiques actuellement disponibles proposent des portefeuilles d'actions très concentrés, ce qui peut sembler excessivement risqué par rapport aux fonds du marché.

Ils peuvent cependant ressembler à l'option la moins risquée par rapport aux investissements en actions.

La leçon clé ici est que les investisseurs peuvent bien comprendre le thème, mais des problèmes spécifiques à l'entreprise, tels que la fraude ou la mauvaise gestion, peuvent faire dérailler les chances de succès d'une entreprise.

En achetant un ETF thématique bien conçu, les investisseurs peuvent diversifier une partie de ce risque idiosyncratique ou spécifique à l'entreprise tout en maintenant une exposition aux risques souhaitables spécifiques du thème d’investissement retenu.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.