Parfois, les marchés ne réagissent pas comme vous l’imaginiez. Prenez les actions européennes.

Au cours des 3 derniers mois, elles ont surperformé les actions américaines à une échelle jamais vue depuis 2000.

« La surperformance de l'Europe par rapport aux États-Unis est la meilleure (...) à la fois en termes d'ampleur et de taux de réussite quotidien du SX5E battant le S&P », écrivent les stratégistes de Morgan Stanley dans une note en date du 16 janvier.

Cela pourrait surprendre puisque les investisseurs s'attendaient à ce que l'Europe soit touchée plus tôt que les États-Unis par une récession alors que le conflit entre la Russie et l'Ukraine sévit toujours, mettant un point d'interrogation sur l'évolution des prix de l'énergie, ce qui affecterait la confiance en l'avenir des entreprises et des consommateurs.

Selon la banque américaines, les raisons de cette surperformance sont quadruples : 1) « une économie qui résiste mieux en Europe qu'aux Etats-Unis (IFO surperformant l'ISM) ; 2) des prix du gaz plus bas ; 3) une plus forte exposition de l’Europe à la Chine ; 4) de meilleures révisions des bénéfices en Europe qu'aux États-Unis.

Cette surperformance va-t-elle durer ?

Il reste quelques catalyseurs qui pourraient aider à maintenir cette surperformance dans un futur proche.

Le premier concerne la collecte, les actions européennes ayant subi d’importants retraits en 2022, même s'il y a eu un renversement de fortune récemment. Aux États-Unis, les fonds actions ont connu leur pire année en termes de décollecte.

Un autre soutien pourrait venir des multiples de valorisation, les actions européennes se négociant avec une décote par rapport aux actions américaines.

Cette décote pourrait se réduire à condition que la crainte d'une récession s'atténue et que les bénéfices continuent d'être révisés à la hausse. À cet égard, la prochaine saison des résultats apportera, espérons-le, une certaine clarté lorsque les entreprises européennes publieront leurs prévisions pour 2023.

Certains investisseurs se tournent vers les petites et moyennes capitalisations, estimant qu'elles ont atteint des valorisations attrayantes et pourraient bénéficier d'une croissance des bénéfices plus élevée lorsque l'environnement macroéconomique se redressera.

Enfin, la confirmation d'un ralentissement de l'inflation sous-jacente en Europe pourrait potentiellement entraîner une pause dans la politique restrictive de la BCE, ce qui pourrait favoriser la baisse des taux et la hausse des actions.

Où sont les risques ?

Nous avons remarqué plus tôt que certains pays s'en sortent très bien, comme la France.

La leader en matière de surperformance en Europe pourrait changer, l'Allemagne passant au premier plan, surtout si ses plus gros exportateurs (automobiles, biens d'équipement) profitent de la réouverture de l'économie chinoise.

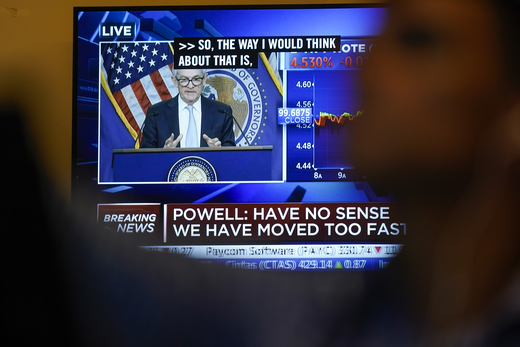

Un autre risque serait que les investisseurs revendiquent trop tôt la victoire contre l'inflation et interprètent mal les intentions des banques centrales.

Les prises de bénéfices sur les actions européennes pourraient également être déclenchées par un « recul des indicateurs macro européens, un rebond des prix du gaz ou l’appréciation de l’euro qui pèserait sur les prévisions de bénéfices », note Morgan Stanley.

Ên oute, les courbes de taux sont toujours inversées, ce qui signifie que les marchés obligataires considèrent que le risque de récession est toujours là.

Une menace que la plupart des marchés actions ignorent pour le moment.

© Morningstar, 2023 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.