Depuis lundi, les marchés actions ont entamé un rebond qui ressemble plutôt à un rebond dans un marché baissier (« bear market rally » en anglais) alors que la tendance de court terme est probablement celle d’une poursuite de la baisse, qui serait alimentée par une récession des profits dans les trimestres à venir.

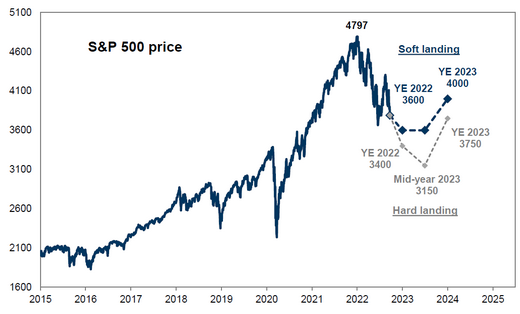

Pour les stratégistes de Goldman Sachs, deux scénarios sont à envisager pour la Bourse américaine et son indice vedette, le S&P 500.

Deux scénarios pour l'indice S&P 500

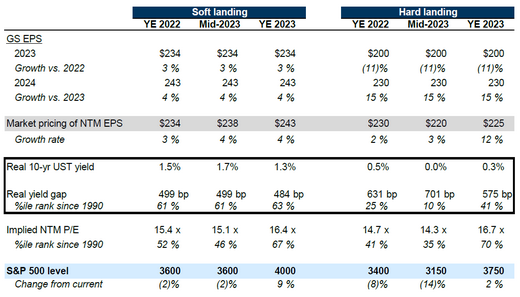

Détail des prévisions de Goldman Sachs pour l'indice S&P 500

Source : Goldman Sachs, “Where to Invest Now”, 4 octobre 2022

« Soft landing »

Dans une note datée du 4 octobre, la banque américaine estime que dans un scénario d’atterrissage en douceur (« soft landing »), les résultats des entreprises demeureraient stables par rapport à 2022, à 234 dollars (niveau du consensus selon Factset), mais que les multiples de valorisation pourraient se situer vers 15,1x mi-2023 avant de revenir vers leur moyenne historique en fin d’année (16,4x).

Dans ce scénario, l’indice S&P atteindrait un plus bas de 3.600 points mi 2023 avant de rebondir vers 4.000 points en fin d’année.

« Hard landing »

L’autre scénario, plus pessimiste, verrait un recul de 11% des profits des entreprises vers 200 dollars par action au niveau de l’indice (avant un rebond de 15% en 2024), et un multiple de valorisation qui tomberait à 14,3x mi-2023 avant de rebondir à 16,7x fin 2023.

Le recul des profits viendrait principalement d’une compression des marges des entreprises (11% en 2023 contre 12,2% en 2021 et 12,3% en 2022) alors que les ventes reculeraient de 2% (+16% en 2021 et +12% en 2022).

Dans ce scénario, l’indice S&P 500 tomberait à 3.150 points mi-2023 avant de revenir vers 3.750 points fin 2023, son niveau actuel.

Comme toute équipe de stratégie sur les actions, les vues de Goldman Sachs pourraient être fausses et cherchent plus à donner un cadre de réflexion qu’une réelle stratégie d’investissement.

Neutralité sur les actions

Ces vues tranchent toutefois avec le consensus de marché, qui table toujours sur une croissance des profits de 8% cette année et de 6% en 2023 (la banque américaine prévoit elle aussi 8% en 2022 mais 3% en 2023).

En termes d’allocation, les stratégistes de la banque recommandent une position « neutre » sur les actions américaines à 3 et 12 mois, et une sous-pondération sur les actions en général à 3 mois et une position « neutre » à 12 mois.

De manière générale, la banque a une vue neutre sur l’ensemble des actifs risqués, et recommande de ne surpondérer que les bons du Trésor, les matières premières et le cash.

Au sein de cette stratégie d’allocation, la vue sur les actions qui domine est aujourd’hui celle d’un « soft landing ».

© Morningstar, 2022 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.