L’année 2021 n’aura pas été un bon cru pour les marchés de dette émergente, en devises dures (dollars) aussi bien qu’en devises locales. Il en va de même pour les devises émergentes.

2022 devrait être une année tout aussi délicate pour la classe d’actifs.

Cette année, le crédit émergent est celui qui s’en sort le moins mal, avec un repli de 0,6% (données au 22 novembre 2021), tandis que la dette souveraine en devises dures cède 1,6% cette année. Les devises émergentes perdent 5,8% et la dette émergente en devises locales abandonne 8,9%.

Derrière cette contre-performance, il y a un moindre optimisme quant au potentiel de rebond économique du monde émergent, ainsi que l’anticipation d’un resserrement de la politique monétaire américaine.

Une remontée des taux que pourrait annoncer la Fed courant 2022 (en l’absence de nouvelle vague épidémique) constituerait un signal défavorable pour la classe d’actifs, les investisseurs internationaux préférant alors rapatrier leurs capitaux et les investir en bons du Trésor, valeur refuge par excellence.

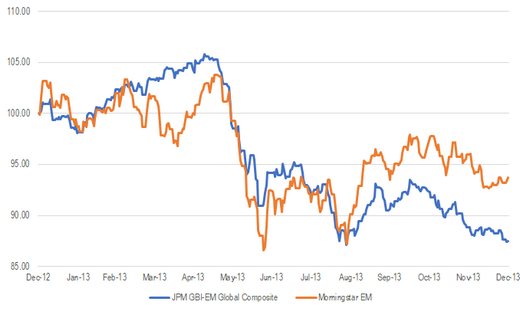

L’ampleur de l’ajustement serait-il aussi douloureux en 2013 lorsque la Fed avait annoncé son intention de réduire ses achats d’actifs ?

L’annonce avait à l’époque provoqué une remontée de 100 points de base des rendements à 10 ans des bons du Trésor ainsi qu’une chute des actifs émergents (-17% pour l’indice JPMorgan GBI-EM Global Composite et -15% pour les actions émergentes entre le 15 mai et le 27 août 2013).

La situation présente est assez différente.

D’une part, les pays émergents ne sont pas dans la même situation économique. Leurs balances courantes sont dans l’ensemble excédentaires. Cet excédent devrait se réduire mais resterait supérieur à ce qu’il était en 2019.

D’autre part, les banques centrales des pays émergents ont déjà procédé à des hausses de leurs taux directeurs pour faire face au retour de l’inflation.

Cela n’empêcherait sans doute pas les devises émergentes d’être pénalisées.

Mais l’ampleur d’une correction des marchés émergents (dette, actions et devises) dépendra du contexte sanitaire, de la vigueur de la reprise économique et du rythme auquel la Fed signalera ses intentions en matière de normalisation de sa politique monétaire.

Indice de dette émergente (devises locales) et des actions émergentes en 2013

Source : Morningstar Direct

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.