Trouver des idées « durables » pour un portefeuille peut parfois s’avérer une tâche hardue. En combinant les données de la recherche actions de Morningstar sur les entreprises européennes (environ 300 valeurs suivies) et celles de Sustainalytics (risque ESG), nous avons retenu les 10 sociétés les moins risquées et cotant à un niveau proche ou inférieure à nos estimations de juste valeur.

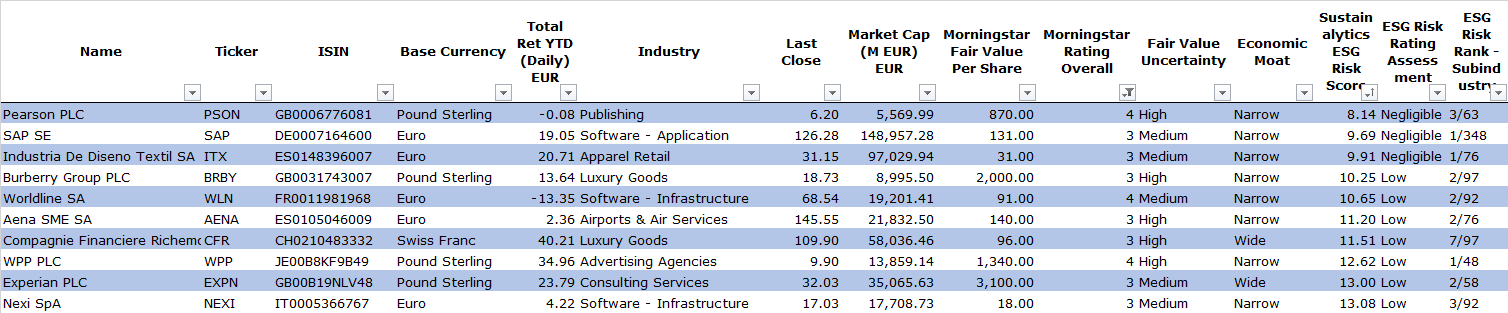

Liste des 10 sociétés européens de qualité les moins risquées sur le plan ESG

Source : Morningstar Direct, données au 15 octobre 2021

Pearson

Au cours des dernières années, Pearson a rencontré tout une série de difficultés, en particulier autour de ses activités liées à l’enseignement supérieur. La société est à une étape cruciale de son histoire. Elle a cédé de nombreux actifs (dont le Financial Times, The Economist et la maison d’édition Penguin Random House).

La société reste le premier éditeur mondial de contenu éducatif et a les moyens de s’adapter au numérique.

Le titre se traite avec une décote de 29% par rapport à l’estimation de juste valeur de Morningstar (870 pence par action).

La société dispose en outre de la meilleure note au sein de son secteur selon le score de risque ESG établi par Sustainalytics.

SAP

Le titre de l’éditeur de logiciels de gestion des ressources d’entreprises (ERP) SAP est l’acteur dominant sur son marché clef. S’il a tardé à adopter le virage vers le Cloud, le groupe s’est engagé à sortir de la vente pure de licences d’ici 2030. Ce retard a permis à des concurrents comme Workday d’émerger. Nous pensons toutefois que SAP dispose d’un rempart moyen (« Narrow Moat ») lié à la solidité des relations avec ses clients.

Sur la base de notre estimation de juste valeur, le titre est raisonnablement valorisé. Sur le plan du risque ESG, SAP est la meilleure société au sein de son industrie.

Inditex

Inditex, groupe textile espagnol qui abrite les marques Zara, Massimo Duttin, Pull&Bear ou Bershka, affiche le meilleur score de risque ESG de son secteur, qui le classe premier. Le groupe est le premier acteur mondial par le chiffre d’affaires, et il est le plus gros acteur en Europe. Intervenant dans le domaine de la « fast fashion », Inditex a mis en place un cycle très court de renouvellement de ses collections, dans des séries limitées à des prix attractifs, ce qui lui a permis de croître rapidement.

Sur la base de notre estimation de juste valeur (31 euros par action), le titre est raisonnablement valorisé. La société conserve son rempart concurrentiel moyen, grâce à la notoriété de ses marques et à son avantage-coût.

Burberry

Le groupe de luxe britannique Burberry (« Narrow Moat ») a opéré une profonde transformation de son modèle d’activité en se recentrant sur une marque emblématique, un meilleur contrôle de sa distribution et une présence mondiale. Le groupe bénéficie d’un leadership dans les trench-coats, ce qui lui permet de générer un bon niveau de marge opérationnelle et de disposer d’un pouvoir de négociation sur les prix (« pricing power »).

Le titre se négocie près de l’estimation de juste valeur de Morningstar (2.000 pence par action), et bénéficie d’un risque ESG « faible », qui place l’entreprise en deuxième position de son industrie, selon les données Sustainalytics.

Worldline

Par une série d’acquisitions, Worldline est devenu un des acteurs de référence en Europe du traitement des transactions financières (paiements par carte bancaire, paiements en ligne, solutions pour le e-commerce…). Le groupe propose un ensemble de services sur la chaîne de valeur des paiements, du traitement à l’acquisition de paiement et à l’émission de cartes bancaires et génère un revenu à partir de nombreux points de connexion à ces solutions, qui sont sources de commissions.

La transition des paiements en cash vers les paiements numériques, avec ou sans contact répond aux évolutions des modes de consommation.

Le titre se traite avec une décote de valorisation par rapport à l’estimation de juste valeur de Morningstar de 91 euros par action, et dispose d’un rempart concurrentiel moyen. C’est la deuxième société la mieux notée sur le plan du risque ESG au sein de son secteur d’activité.

Aena

Le groupe espagnol Aena contrôle 46 aéroports en Espagne et détient des participations dans 23 aéroports internationaux, dont celui de Luton (Londres) ainsi que 6 aéroports au Brésil. Avant l’impact de la crise de coronavirus, le groupe voyait circuler 275 millions de passagers dans ses aéroports en Espagne, avec une croissance de 7% par an entre 2014 et 2019. Après une chute de 72% du trafic passagers en 2020, l’IATA ne voit pas de retour aux niveaux d’avant-crise pour l’industrie du transport aérien avant 2024-2025.

Morningstar estime la juste valeur du titre Aena à 140 euros par action, proche de son cours de cotation. Aena est par ailleurs le deuxième acteur le mieux noté en termes de risque ESG dans son secteur d’activité.

Richemont

La Compagnie Financière Richemont chapeaute un portefeuille de marques d’horlogerie de luxe (IWC, Jaeger-LeCoultre, Officine Panerai, Vacheron Constantin) et de joaillerie (Cartier, Van Cleef & Arpels) qui en fait le troisième groupe de luxe au monde en termes de chiffre d’affaires. Nous tablons sur une croissance soutenue de l’activité au cours des dix prochaines années (+6% par an), grâce au développement d’une clientèle fortunée à travers le monde, et au potentiel de développement de certaines marques (140 magasins Van Cleef & Arpels contre 270 pour Cartier).

Le titre se traite à un niveau proche de notre estimation de juste valeur (96 francs suisses par action), mais bénéficie d’un rempart concurrentiel étendu (« Wide Moat »). Il fait partie des 10 premières sociétés les mieux notées de son secteur d’activité au regard de sa note de risque ESG.

WPP

WPP est le premier groupe de communication dans le monde, avec une présence dans 110 pays. Le groupe a activement participé à la consolidation de son secteur d’activité, en rachetant des entreprises lui apportant une compétence sectorielle spécifique, la maîtrise d’un savoir-faire technologique et une connaissance des différences cultures ou des contraintes réglementaires spécifiques à certains marchés.

La marche forcée vers la digitalisation de ses clients et de ses métiers, la concurrence dans l’espace digital en provenance d’acteurs dominants comme Google ou Facebook obligent le groupe à investir massivement dans son métier (jusqu’à 150 millions de livres sterling par an).

Le titre se traite avec une décote de valorisation par rapport à l’estimation de juste valeur de Morningstar (1.340 pence par action) mais dispoe d’un rempart concurrentiel moyen et présente la meilleure note de risque ESG de son secteur.

Experian

Experian est l’un des trois grands opérateurs aux Etats-Unis, avec Equifax et TransUnion, en charge de la collecte d’information sur la notation et le risque de crédit et de fraude. L’Amérique du Nord est le premier marché de l’entreprise (63% des ventes). L’entreprise est engagée dans une stratégie de diversification géographique, en particulier au Brésil.

Le titre se traite à un niveau proche de l’estimation de juste valeur de Morningstar (3.100 pence par action) et présente l’une des plus faibles risques ESG de son univers de sociétés comparables (2ème sur 92).

Nexi

En quelques années, l’italien Nexi est devenu un important acteur du monde des paiements en Europe, après le rachat de Nets et SIA. Le groupe reste très dépendant du marché italien, où il détient des positions concurrentielles fortes, et évolue dans un marché qui offre un certain potentiel au regard du faible taux de pénétration des cartes bancaires.

Morningstar estime la juste valeur du titre à 18 euros par action. Le cours de Bourse n’en est guère éloigné actuellement. La société est la troisième la mieux notée de son secteur en termes de risque ESG.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.