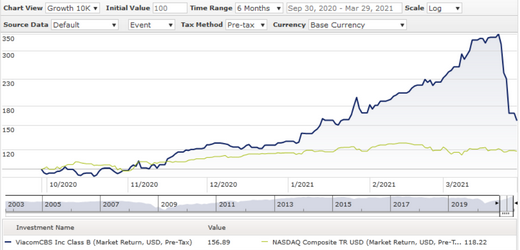

La semaine passée, l’action du groupe de médias et de communication américain ViacomCBS (« Narrow Moat »), propriétaire du réseau CBS, des chaînes Nickelodeon, ComedyCentral, MTV et du studio Paramount, a plongé en Bourse après avoir annoncé le 22 mars une augmentation de capital sous forme d'actions ordinaires de catégorie B et d’obligations convertibles en actions privilégiées.

En 5 jours, l’action a perdu la moitié de sa valeur.

Le prix de l'offre permet au groupe de média de lever environ 2,6 milliards de dollars contre un nombre total d'actions égal à environ 5% du capital actuellement en circulation.

Cette création instantanée de 20 millions d’actions nouvelles semble avoir déclenché un mouvement de vente massif de la part d’investisseurs.

En termes d’allocation du capital, nous saluons le choix de la direction de lever des capitaux en profitant d’une valorisation qui nous semblait très élevée.

Nous maintenons notre estimation de la juste valeur de 57 dollars.

Les nouvelles actions de catégorie B ont été vendues au prix de 85 dollars l'action. Les obligations convertibles seront obligatoirement converties le 1er avril 2024, pour 1,0013 à 1,1765 action de catégorie B, ce qui implique un prix de 85 à 100 dollars.

Avec un taux de dividende annuel de 5,75%, le prix d'émission implicite le plus bas de la convertible après comptabilisation des dividendes est de 67,75 dollars, toujours bien au-dessus du cours à la date de clôture de l'action le 26 mars et de notre estimation de la juste valeur.

ViacomCBS n'a pas vraiment besoin de liquidités.

La société devrait générer plus de flux de trésorerie en 2021 qu'elle ne paie de dividende.

La direction peut utiliser l’argent levé pour accélérer l'investissement dans son offre de streaming sans se soucier des flux de trésorerie à court terme ou des échéances de la dette.

Nous pensons que c'est l'une des meilleures utilisations du capital, car Paramount + est le candidat le plus susceptible de stimuler la croissance du chiffre d'affaires au cours des cinq prochaines années.

Face à un environnement média de plus en plus concurrentiel, les catalogues combinés de CBS et Viacom contiennent des franchises très populaires telles que SpongeBob, NCIS, Star Trek et Mission:Impossible qui pourraient aider le nouveau service à gagner et à fidéliser des abonnés.

CBS a récemment renouvelé son contrat NFL en augmentant significativement les droits de rediffusion, ce qui aurait pu signifier moins de liquidités pour le service de streaming avant l'augmentation de capital.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.