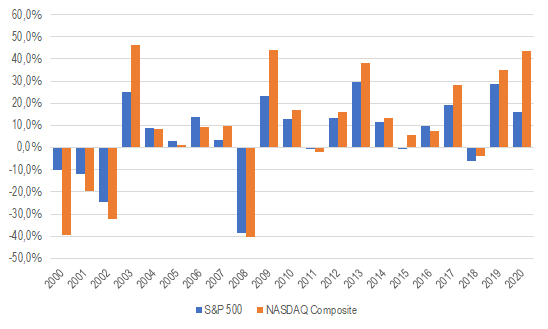

A voir la performances des marchés actions américains en 2020, on peut se demander si une pandémie doublée d’une récession ont été pris en compte par les marchés.

L’indice S&P 500 a gagné 16% l’an dernier, bien au-dessus de la performance moyenne observée au cours de la décennie écoulée (11,8%). Au cours des 21 premières années du siècle, le marché américain a connu 14 années de performances positives (15 pour le NASDAQ).

Variation annuelle des indices S&P 500 et NASDAQ Composite depuis 2000 (hors dividendes)

Le NASDAQ a bondi de 44%, entraîné par les géants de la technologie comme Apple (+82%), Microsoft (+42%), Alphabet (+31%) ou Amazon (+76%), lesquels ont bénéficié du développement rapide du travail à domicile et du commerce en ligne.

Bien évidemment, la performance des marchés actions américains aurait sans doute été différente si les banques centrales et les gouvernements n’étaient pas massivement intervenus pour soutenir le système financier.

Sur l’année, le rendement à 10 ans des bons du Trésor a chuté de 100 points de base pour finir l’année à 0,92% (le 2 ans a perdu 146 points de base à 0,12%).

Les spreads de crédit, qui reflètent le risque des obligations émises par les entreprises, ont fortement reculé après avoir atteint un pic le 23 mars.

L’année a également été marquée par une frénésie autour des introductions en Bourse, des levées de fonds records des SPACs, ces véhicules d’investissement dédiés aux acquisitions de socéités, et par une activité sans précédent sur les marchés d’options.

L’euphorie boursière s’est illustrée autour de titres comme Tesla (+743% !) ou Zoom Communications (+396%), ou d’introcutions en Bourse comme Snowflake, Airbnb ou QuantumScape.

L’activité des investisseurs, tant particuliers qu’institutionnels, révèle un engouement que certains observateurs commencent à juger inquiétant.

Cette volonté de s’exposer aux actions au moment où leur valorisation atteint des niveaux élevés (22x les résultats à 12 mois pour le S&P 500, mais 29x si l’on regarde la valorisation sur une base équipondérée) conduit certains observateurs à recommander la prudence, voire à commencer à prendre ses bénéfices pour disposer de cash en cas de regain de volatilité sur les marchés financiers.

L’année 2020 a été marquée par plusieurs phénomènes : une déconnexion importante entre Wall Street et « Main Street » (l’économie réelle), une poursuite de la montée des inégalités (10% des foyers les plus riches détiennent 87% des actions cotées aux Etats-Unis), un poids croissant de certains secteurs dans la performance du marché (la technologie essentiellement).

D’autres classes d’actifs, en particulier les obligations, indiquent également qu’une certaine prudence semble de mise.

Enfin, les indicateurs de volatilité, lesquels avaient atteint des niveaux historiquement bas fin 2019, ont progressé fortement l’an dernier. Au plus fort de la crise liée à la pandémie de coronavirus, en mars dernier, ces indicateurs comme le VIX ou le VSTOXX ont atteint des niveaux proches de ceux observés pendant la crise financière de 2008.

Cette situation conduit certains investisseurs avertis à prendre leurs distances ou à envoyer des signaux de prudence.

Le consensus des brokers table sur une base de comparaison favorable au premier semestre pour anticiper un rebond des profits. Mais au vu des multiples de valorisation, il semble qu’une bonne partie des bonnes nouvelles est déjà dans les cours.

L’année 2021 sera marquée par la diffusion des vaccins contre le coronavirus et l’espoir d’un retour à la normale. Pour les marchés financiers, et la Bourse américaine, il n’est pas acquis qu’il en sera de même.

© Morningstar, 2021 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.