L’introduction en Bourse de Saudi Arabian Oil Co (Saudi Aramco) est devenue l’opération de tous les superlatifs : entreprise affichant le résultat net le plus élevé au monde (111 milliards de dollars en 2018), capitalisation boursière record (1.700 milliards de dollars/1.540 milliards d’euros), et bien sûr, plus gros producteur d’hydrocarbures (13,6 millions de barils de pétrole équivalent par jour en 2018) et détenteur des plus importantes réserves au monde (supérieures aux réserves prouvées des cinq plus grosses « majors » du secteur).

Autant d’arguments qui pourraient tenter les investisseurs ? Les analystes de Morningstar et Sustainalytics recommandent une certaine prudence, considérant que la valorisation du pétrolier est chère et que les risques ESG sont significatifs.

Les droits exclusifs d’exploitation des réserves d’Arabie Saoudite confèrent à l’entreprise l’accès à des ressources dont les coûts d’extraction sont parmi les plus faibles au monde, lui assurant un avantage coût significatif qui se traduit par une rentabilité du capital élevée (ROACE de 41,1% en 2018 selon le document d’introduction en Bourse).

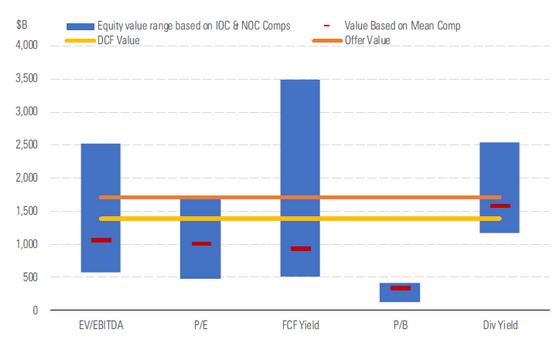

L’analyse par actualisation des flux de trésorerie disponible de Morningstar pointe vers une valeur intrinsèque de 1.400 milliards de dollars, ou 26 SAR (rials saoudiens) par action, en-deçà de la valorisation boursière actuelle et du prix d’introduction en Bourse (32 SAR).

Evaluation par comparable de Saudi Aramco

Source : Morningstar, données au 9 décembre 2019

Sur la base de notre estimation de juste valeur, le titre offre un rendement du dividende de 5,4%, en ligne avec les compagnies pétrolières intégrées cotées en Bourse (5,3%).

Notre estimation de juste valeur intègre un cours du baril de pétrole de 60 dollars en 2020, 58 dollars en 2021 et 57 dollars en 2022, ainsi qu’un cours moyen de long terme de 60 dollars à partir de 2023.

La valorisation n’est pas le seul risque pour les investisseurs.

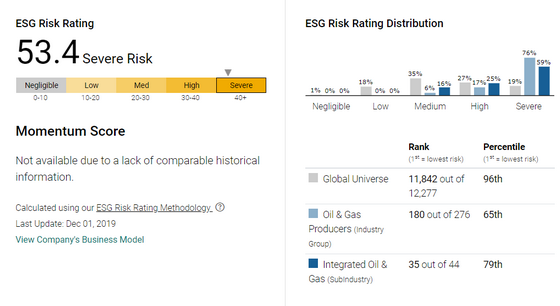

Selon les analystes de Sustainalytics, le risque ESG du pétroler est évalué à « sévère », soit le grade le plus élevé dans l’échelle d’évaluation des risques ESG.

La principale source de risque est d’ordre environnemental, liée aux émissions de gaz à effet de serre et au risque de pollution, compte tenu de la taille de ses installations et l’importance de sa production d’hydrocarbures.

Evaluation des risques ESG

Source : Sustainalytics, données au 1er décembre 2019

© Morningstar, 2019 - L'information contenue dans ce document est à vocation pédagogique et fournie à titre d'information UNIQUEMENT. Il n'a pas vocation et ne devrait pas être considéré comme une invitation ou un encouragement à acheter ou vendre les titres cités. Tout commentaire relève de l'opinion de son auteur et ne devrait pas être considéré comme une recommandation personnalisée. L'information de ce document ne devrait pas être l'unique source conduisant à prendre une décision d'investissement. Veillez à contacter un conseiller financier ou un professionnel de la finance avant de prendre toute décision d'investissement.